Комментарии к пресс-конференции главы ЦБ

Часть 1

Потребительское кредитование

Прогноз ЦБ на 2020г: рост кредита населению –

10-15%, в том числе потребительские кредиты –

10%. Прогноз Минэка (4%), по словам Набиуллиной, нереалистичный. Причем, г-жа Председатель подчеркнула, что ЦБ и не собирается добиваться замедления потребкредитования до указанных Минэком 4%. Я писал

ранее, что прогноз Минэка носит скорее характер манипуляции. Кстати, я сейчас думаю, что это ещё и попытка подстраховаться на случай высоковероятного провала инвестиций - в этом случае Минэк попытается объяснить это тем, что ЦБ не дожал потребкредитование, из-за этого и корпоративное кредитование не пошло в рост, не поддержав инвестиционный спрос.

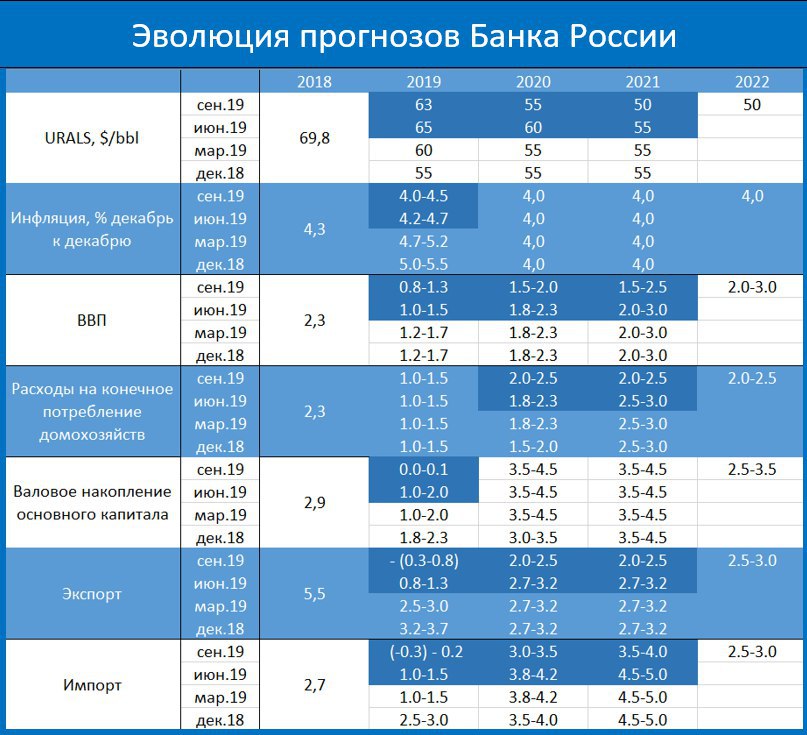

Разные взгляды на потребкредитование объясняют и разные прогнозы инфляции Минэка и ЦБ. Из комментариев Набиуллиной следует, что и прогнозы Минэка по инфляции (3%) также нереалистичны.

Попытки Минэка перевести стрелки на ЦБ в объяснении провала этого года (дескать, ошибкой было прошлогоднее повышение ставок), очень изящно было парировано мягким указанием на провалы в реализации нацпроектов.

Дискуссия по реальной ставке

Это очень интересный и важный момент! Набиуллина фактически согласилась с Орешкиным, что нейтральный уровень реальной ставки подвижен, и признала, что у ЦБ нет точного понимания, где-же он находится на самом деле. В действительности, представители ЦБ и раньше признавали это на закрытых встречах с экспертами. Но публичное признание ЦБ гибкости в этом вопросе прозвучало впервые.

Теоретически это

открывает возможность для намного более существенного снижения ставки, чем видится сейчас. Я не готов пока прогнозировать в этом цикле ставку ниже 6.5%. Не думаю, что и ЦБ готов в ближайшее время менять ориентир нейтральной ставки. Но это может произойти, если экономика в следующем году продолжит замедляться. Более того, я думаю, это произойдет наверняка. И, скорее всего, это спровоцирует мощнейшее ралли в рублевом долге. Но это не ближайшая перспектива.

Самый яркий момент пресс-конференции

Таким моментом, безусловно, стал

вопрос журналистки Bloomberg Евгении Письменной (Женя – респект 👍). Кстати, кто не читал

книгу Евгении про ЦБ, рекомендую! Историю, вообще, знать полезно, чтобы понимать логику сегодняшних решений.

Обязательно

посмотрите момент, где Евгения задаёт вопрос (32-я минута). Очень ярко и четко о всех спорах ЦБ и Минэка. И не менее четкий ответ Эльвиры Сахипзадовны. Правда, на мой взгляд, чересчур мягкий и корректный. А можно было бы назвать вещи своими именами)