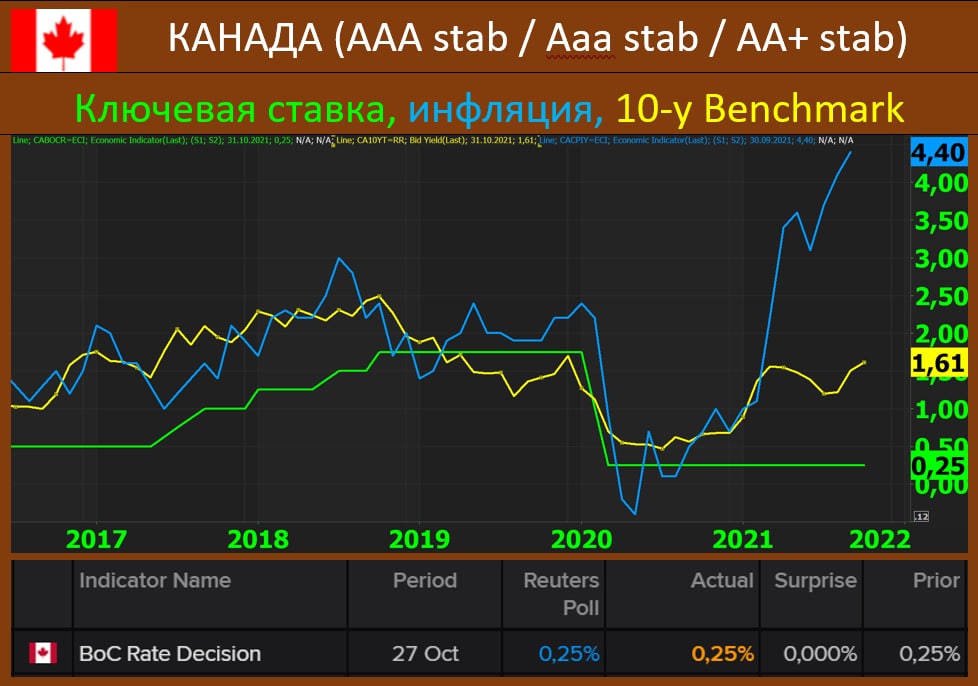

Банк Канады сохранил ставку на рекордно низком уровне 0.25%, как и ожидалось рынком, и несколько приблизил свой прогноз, согласно которому ставки останутся неизменными, до середины 2022 года (предыдущие ожидания – вторая половина 2022 года). Ключевой тезис – восстановление рынка труда, для чего может потребоваться значительное время, и необходимо добавить 475К рабочих мест, чтобы вернуться к уровню занятости до пандемии. Что касается резкого взлета инфляции, то регулятор считает его временным явлением, таргет остается прежним – устойчивое закрепление выше 2 процентов.

QE закончилось, ранее регулятор скупал госбонды на сумму CAD 2 млрд в неделю. Теперь покупки будут проводиться исключительно для замещения погашаемых облигаций.