Мы продолжаем совместные опросы финансово-экономических каналов по важным темам, касающимся как денежно-кредитной политики, так и фискальной политики.

На этой неделе очередной опрос на тему: КАКОЕ РЕШЕНИЕ ПО СТАВКЕ ВЫ ОЖИДАЕТЕ НА ЗАСЕДАНИИ СД БАНКА РОССИИ 18 СЕНЯТБРЯ? В опросе приняли участие более 26 тыс читателей каналов:

@Bitkogan

@Russianmacro

@Dohod

@Probonds

@Sgcapital

@Cbonds

Результат оказался следующим:

• 75% ждут неизменность ставки

• 10% допускают повышение

• 15% ждут снижения

Евгений Коган @Bitkogan

Сейчас, когда, после столь значительного снижения ставки, курс доллара к рублю вновь нежно «почесывает» 76 фигуру, любые разговоры о дополнительном снижении кажутся мне наивными и, более того, смешными.

1. Мы уже и так имеем стимулирующую ставку. Не нейтральную, а именно стимулирующую. Полагаю, в настоящих условиях давления на ЦБ не будет: особой нужды, если мы не хотим реально уронить рубль, просто нет.

2. Текущие доходности ОФЗ и необходимый в настоящий момент объем привлечения через размещение новых ОФЗ, не намекают нам о том, что есть шанс для дополнительного симулирующего действия ЦБ. Я бы даже сказал, что намек, скорее, в другую сторону.

3. Уровень нейтральной ставки, по мнению ЦБ, сегодня находится на уровне порядка 5%. Любая ставка ниже этого уровня в потенциале создает инфляционные риски.

4. Мировые рынки перегреты. Скоро выборы Президента США. Вполне возможна дополнительная турбулентность.

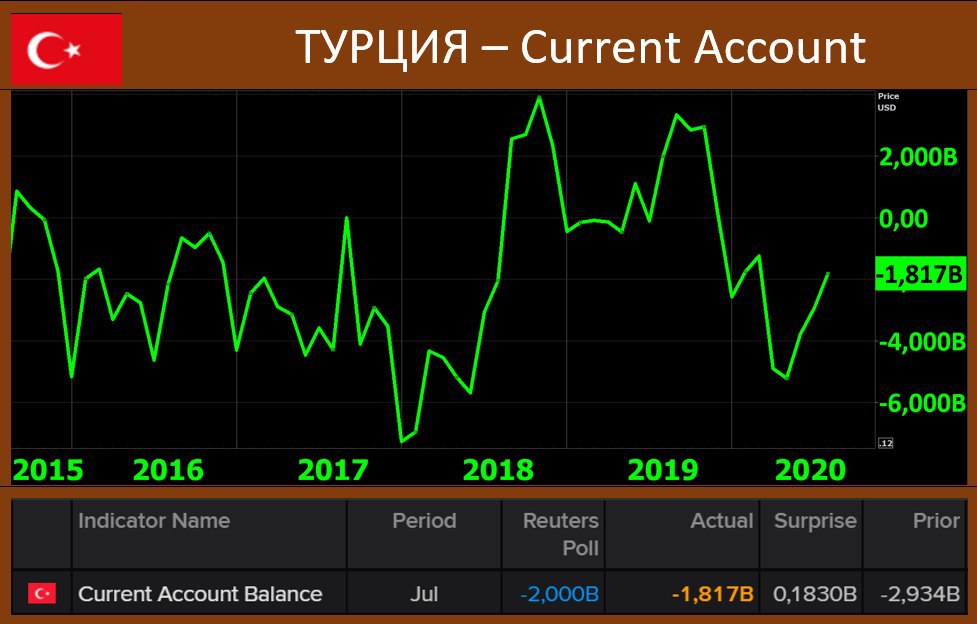

5. И, наконец, печальный опыт Турции, слишком резко опустившей ставку и получившую в итоге финансовый шок, также является для нас серьезнейшим предостережением.

И дополнительный момент: в нашей стране уровень ставки, конечно, штука важная, кто бы спорил; но для стимулирования экономики – увы, вторичная. Более важны вещи, выходящие далеко за компетенции Центрального Банка

MMI @russianmacro

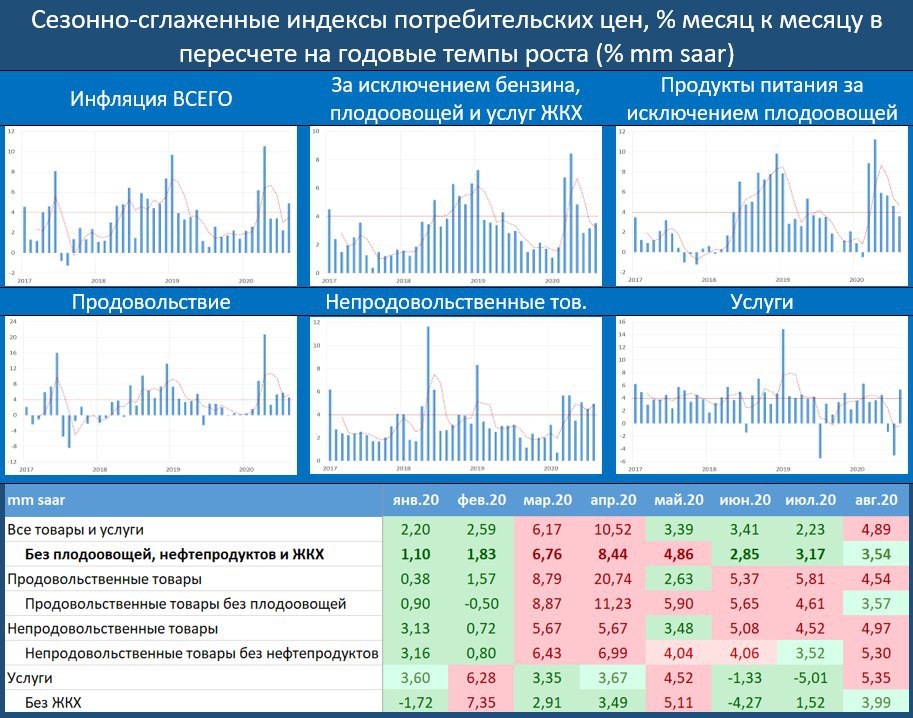

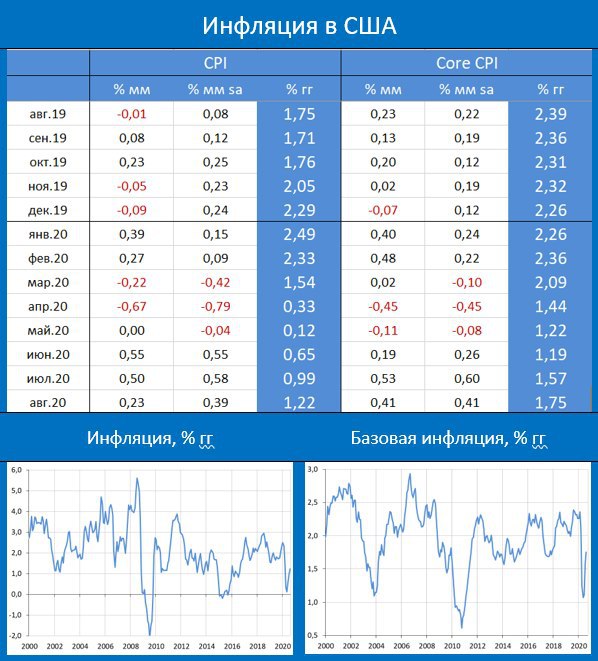

ЦБ уже не может повлиять на инфляцию в этом году. Изменение ставки сейчас – это корректировка инфляционной картины в первой половине 2021г. Эта картина пока неоднозначна. Мы видим, как проинфляционные, так и дезинфляционные риски (вес последних с июльского заседания ЦБ уменьшился). Но не эти соображения сейчас определяющие. Риск санкций и давление на рубль. Мы полагаем, что именно эти угрозы будут определять решение ЦБ 18 сентября, заставив его взять паузу. А вот какой ЦБ даст сигнал, сказать сложно. Мы полагаем, что ЦБ всё-таки оставит дверь (для снижения ставки) немного приоткрытой.

Всеволод Лобов @Dohod

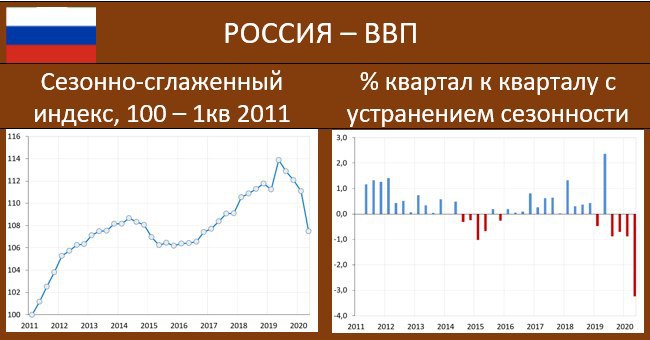

Настроение инвесторов и денежных властей к осени заметно потеряло запал оптимизма. Слишком много неопределенности относительно базовых параметров принятия решения о ставке – ожиданий по инфляции, курса рубля, платежном балансе. Такое бывает, и сейчас, очевидно, нужно взять паузу и, возможно, окончательно остановиться в смягчении денежно-кредитной политики. Исключением, пожалуй, может стать необходимость поддержать экономику в случае новой волны COVID-19, но это не вопрос сентября. Текущий уровень ключевой ставки вполне адекватен базовому прогнозу инфляции и идти на дополнительный риск понижая ее, скорее всего, не стоит.

Андрей Хохрин @Probonds

Я присоединяюсь к ожиданиям большинства. Ставка изменена не будет. Причем динамика рынка ОФЗ, доходности которого продолжают повышаться, пике рубля, а следом за ним инфляционные риски, равно как и риски падения мировых фондовых рынков, скорее, должны настраивать ЦБ на возможность повышения ставки. Пусть не в сентябре, но в перспективе, возможно, уже 4 квартала.