Size: a a a

2018 September 26

2018 September 27

#TRENDSproVenture

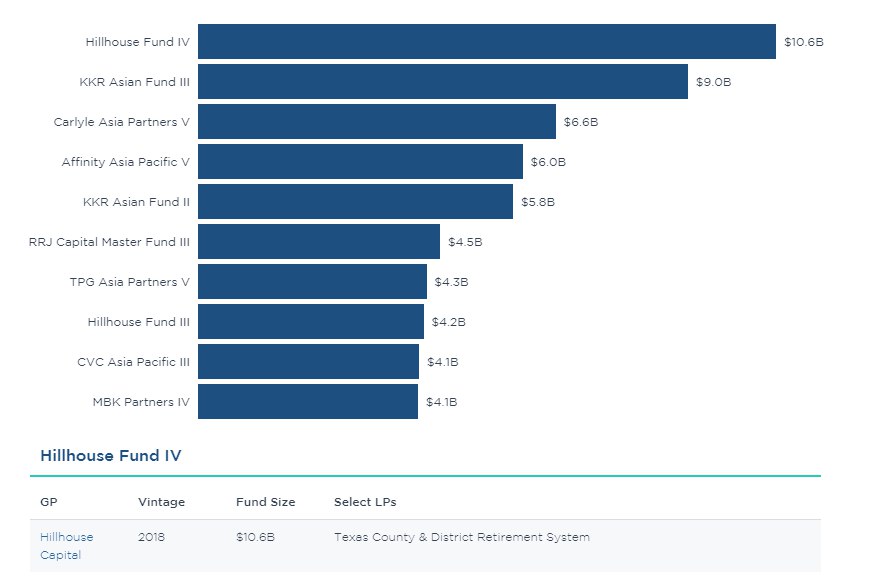

В глобальном фандрейзинге Америке вторит Азия и это подтверждается новостями от Hillhouse Capital, который поднял фонд размером целых $10.5 млрд с фокусом на Азиатские рынки.

Hillhouse инвестировал в крупнейшие азиатские технологические компании, включая Baidu, Tencent и JD.com, а также в дивидендные бизнесы. Совсем недавно в консорциуме с KKR он пытатся выкупить Yum China за $18 млрд.

via @proVenture

https://pitchbook.com/news/articles/hillhouse-tops-10b-for-record-asia-private-equity-fund

В глобальном фандрейзинге Америке вторит Азия и это подтверждается новостями от Hillhouse Capital, который поднял фонд размером целых $10.5 млрд с фокусом на Азиатские рынки.

Hillhouse инвестировал в крупнейшие азиатские технологические компании, включая Baidu, Tencent и JD.com, а также в дивидендные бизнесы. Совсем недавно в консорциуме с KKR он пытатся выкупить Yum China за $18 млрд.

via @proVenture

https://pitchbook.com/news/articles/hillhouse-tops-10b-for-record-asia-private-equity-fund

2018 September 28

#FINTECHproVenture

Небольшой, но интересный факт.

По данным Mastercard, объемы бесконтактных платежей в Европе выросли на 97% по сравнению с прошлым годом.

В ряде стран, таких как Дания, Хорватия, Греция, Венгрия, Нидерланды, более половины платежей по картам – бесконтактные. Это же относится и к России (!). В лидерах же Польша, где доля бесконтактной оплаты достигает 80%.

via @proVenture

https://www.plusworld.ru/daily/platezhnyj-biznes/409417-2/

Небольшой, но интересный факт.

По данным Mastercard, объемы бесконтактных платежей в Европе выросли на 97% по сравнению с прошлым годом.

В ряде стран, таких как Дания, Хорватия, Греция, Венгрия, Нидерланды, более половины платежей по картам – бесконтактные. Это же относится и к России (!). В лидерах же Польша, где доля бесконтактной оплаты достигает 80%.

via @proVenture

https://www.plusworld.ru/daily/platezhnyj-biznes/409417-2/

#RESEARCHproVenture #TRENDSproVenture

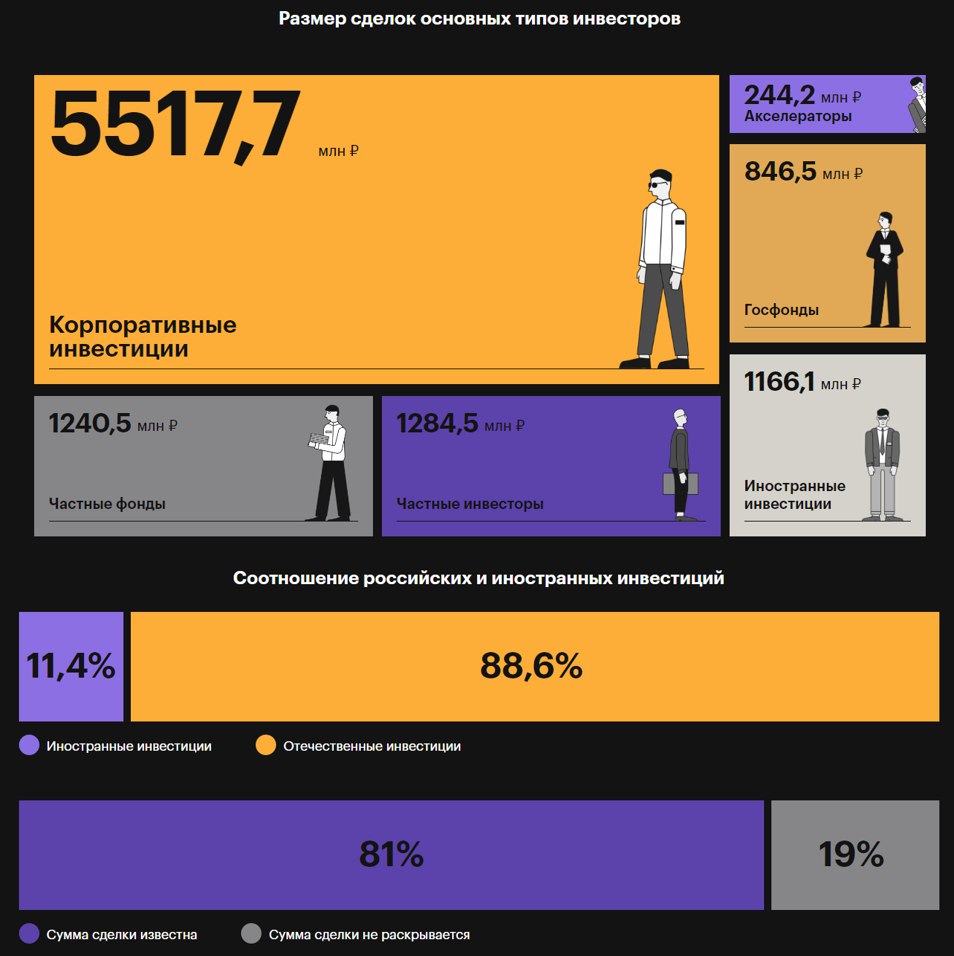

Благодарю @incnews и @rusven за возможность высказаться по поводу текущей ситуации на инвестиционном рынке в России, а также за качественный обзор и инфографику с тенденциями и сделками на 1-е полугодие 2018.

1. Всего за 6 мес. насчитали 151 сделку (123 раскрыли детали по объему инвестиций).

2. Самая популярная отрасль по объему инвестиций – b2b решения, далее идут транспорт и логистика/доставка. Финансовые технологии и искусственный интеллект пока что не в фаворе у отечественных инвесторов и расположились за первой 10-кой секторов (на 12 и 13 местах, соответственно).

3. Корпоративные фонды правят балом (их доля составляет более 53% в общем объеме сделок), при этом иностранные инвестиции сокращаются (западные примерно в 2 раза). Акселераторы же обеспечивают 38% сделок по количеству и только 2.4% по объему.

4. Выходов не очень много (всего публичных 10), а размер определить сложно. Это объяснимо, доходность большинства сделок невысокая, поскольку инвестиции могли быть сделаны при более сильном рубле и сейчас не давать долларовой доходности даже при хорошем рублевом мультипликаторе. Хотя непонятно, почему в статистике нет, например, продажи фондом iTech доли в компании TradingView, о которой писали в мае этого года.

5. Большинство инвесторов верят в рост рынка до конца года. Может быть, и правда случится более 300 сделок – значительно больше, чем за последние 2-3 года.

via @proVenture

https://incrussia.ru/understand/infografika-venchurnye-investitsii-pervoj-poloviny-2018-goda/

Благодарю @incnews и @rusven за возможность высказаться по поводу текущей ситуации на инвестиционном рынке в России, а также за качественный обзор и инфографику с тенденциями и сделками на 1-е полугодие 2018.

1. Всего за 6 мес. насчитали 151 сделку (123 раскрыли детали по объему инвестиций).

2. Самая популярная отрасль по объему инвестиций – b2b решения, далее идут транспорт и логистика/доставка. Финансовые технологии и искусственный интеллект пока что не в фаворе у отечественных инвесторов и расположились за первой 10-кой секторов (на 12 и 13 местах, соответственно).

3. Корпоративные фонды правят балом (их доля составляет более 53% в общем объеме сделок), при этом иностранные инвестиции сокращаются (западные примерно в 2 раза). Акселераторы же обеспечивают 38% сделок по количеству и только 2.4% по объему.

4. Выходов не очень много (всего публичных 10), а размер определить сложно. Это объяснимо, доходность большинства сделок невысокая, поскольку инвестиции могли быть сделаны при более сильном рубле и сейчас не давать долларовой доходности даже при хорошем рублевом мультипликаторе. Хотя непонятно, почему в статистике нет, например, продажи фондом iTech доли в компании TradingView, о которой писали в мае этого года.

5. Большинство инвесторов верят в рост рынка до конца года. Может быть, и правда случится более 300 сделок – значительно больше, чем за последние 2-3 года.

via @proVenture

https://incrussia.ru/understand/infografika-venchurnye-investitsii-pervoj-poloviny-2018-goda/

2018 September 29

#EDUproVenture

Для инвесторов, начинающих и не очень. Чтобы посмотреть на процесс и на профессию со стороны, иногда полезно оценить чужой опыт.

Поэтому также в выходные предлагаю почитать пару статей на эту тему.

1. Скот Максвелл из Open View Venture Partners, намекает на то, что Калифорния (и США) уже не являются безальтернативным лидером в области развития технологических проектов и инвестору стоит обратить внимание на другие регионы (например, Сингапур).

2. Юрий Провкин из Eqvanta делится своими рассуждениями, почему инвестиции в тех проекты, на самом деле, дело не для всех и каждого. И иногда, рискованное.

3. Джейсон Цвейг из WSL, продолжая тему риска и ошибок, публикует подборку ошибочных решений и поступков великих инвесторов, на которых стоит поучиться.

via @proVenture

Для инвесторов, начинающих и не очень. Чтобы посмотреть на процесс и на профессию со стороны, иногда полезно оценить чужой опыт.

Поэтому также в выходные предлагаю почитать пару статей на эту тему.

1. Скот Максвелл из Open View Venture Partners, намекает на то, что Калифорния (и США) уже не являются безальтернативным лидером в области развития технологических проектов и инвестору стоит обратить внимание на другие регионы (например, Сингапур).

2. Юрий Провкин из Eqvanta делится своими рассуждениями, почему инвестиции в тех проекты, на самом деле, дело не для всех и каждого. И иногда, рискованное.

3. Джейсон Цвейг из WSL, продолжая тему риска и ошибок, публикует подборку ошибочных решений и поступков великих инвесторов, на которых стоит поучиться.

via @proVenture

2018 October 02

#RESEARCHproVenture #EDUproVenture

Глобальные семейные офисы, которые управляют капиталом богатейших людей планеты более 45% своих активов держат в альтернативных инструментах. Об этом говорит исследование UBS и Campden Wealth о деятельности семейных офисов за 2018.

При этом 14% инвестируют в частные компании (как прямые инвестиции), а 7.6% инвестируют в private equity фонды. Из альтернативных инвестиций больший процент составляет только недвижимость – на нее приходится 17%

Справедливости ради, наибольшую долю получили все же акции компаний с развитых рынков и аккумулировали 22% активов семейных офисов.

via @proVenture

https://fomag.ru/news/kuda-investiruyut-svoi-dengi-bogateyshie-lyudi-planety/

Глобальные семейные офисы, которые управляют капиталом богатейших людей планеты более 45% своих активов держат в альтернативных инструментах. Об этом говорит исследование UBS и Campden Wealth о деятельности семейных офисов за 2018.

При этом 14% инвестируют в частные компании (как прямые инвестиции), а 7.6% инвестируют в private equity фонды. Из альтернативных инвестиций больший процент составляет только недвижимость – на нее приходится 17%

Справедливости ради, наибольшую долю получили все же акции компаний с развитых рынков и аккумулировали 22% активов семейных офисов.

via @proVenture

https://fomag.ru/news/kuda-investiruyut-svoi-dengi-bogateyshie-lyudi-planety/

2018 October 05

#DEALSproVenture #UNICORNSproVenture

Было большое затишье, надеюсь, вы немного отдохнули

Буду готовиться к следующей неделе и подготовлю для вас несколько подборок.

А пока что, хочу обратить ваше внимание на IPO SurveyMonkey, которое случилось в конце сентября.

1. Компания разместилась с переподпиской по цене $12 за акцию, сразу взмахнула до $16, а сейчас торгуется на 19% ниже пика – в районе $13.2 (то все же выше цены IPO).

2. Капитализация на IPO составила $1.6 млрд, и при цене $16 чуть не перепархнула $2 млрд, остановившись на отметке $1.99 млрд.

3. За полгода 2018 компания заработала $121 млн выручки (рост на 13% год-к-году), а убыток составил $21 млн (годом ранее убыток составлял $19 млн). Но не все так радужно.

4. Интересно, что последний раунд SurveyMonkey поднимала аж в 2014, когда вложились Tiger Global Management, CapitalG, Social Capital, ICONIQ Capital и инвестиционно-брокерские компании Morgan Stanley и T. Rowe Price. Большинство инвесторов уже ранее вкладывались в сервис в раундах в 2013.

5. Компания в 2014 году была оценена в $2.05 млрд (!) – то есть, IPO прошло по оценке ниже последнего раунда почти 4 года назад! То есть, доходности текущие инвесторы пока не увидели.

via @ProVenture

https://news.crunchbase.com/news/surveymonkey-raises-180m-with-upsized-above-range-ipo/

Было большое затишье, надеюсь, вы немного отдохнули

Буду готовиться к следующей неделе и подготовлю для вас несколько подборок.

А пока что, хочу обратить ваше внимание на IPO SurveyMonkey, которое случилось в конце сентября.

1. Компания разместилась с переподпиской по цене $12 за акцию, сразу взмахнула до $16, а сейчас торгуется на 19% ниже пика – в районе $13.2 (то все же выше цены IPO).

2. Капитализация на IPO составила $1.6 млрд, и при цене $16 чуть не перепархнула $2 млрд, остановившись на отметке $1.99 млрд.

3. За полгода 2018 компания заработала $121 млн выручки (рост на 13% год-к-году), а убыток составил $21 млн (годом ранее убыток составлял $19 млн). Но не все так радужно.

4. Интересно, что последний раунд SurveyMonkey поднимала аж в 2014, когда вложились Tiger Global Management, CapitalG, Social Capital, ICONIQ Capital и инвестиционно-брокерские компании Morgan Stanley и T. Rowe Price. Большинство инвесторов уже ранее вкладывались в сервис в раундах в 2013.

5. Компания в 2014 году была оценена в $2.05 млрд (!) – то есть, IPO прошло по оценке ниже последнего раунда почти 4 года назад! То есть, доходности текущие инвесторы пока не увидели.

via @ProVenture

https://news.crunchbase.com/news/surveymonkey-raises-180m-with-upsized-above-range-ipo/

2018 October 06

#DLTproVenture

Очень вдумчивая суббота, поэтому хочу вас натолкнуть на мысль о том, почему токеномика может в принципе не работать, даже если есть хорошая почва.

«Токеномика — это сложно», пишет Степан Гершуни из bits.capital в своем Medium, и он прав.

Если очень коротко – создание внутреннего средства обмена или эквивалента, которое подвержено внешним колебаниям, а также априори открыто как опенсорсная система для внешнего мира – это очень сложная система. Она может быть не нужна.

Это не повод отказаться совсем, но уж точно нельзя идти вслепую.

Хорошей субботы!

via @proVenture

https://medium.com/@sgershuni/%D1%82%D0%BE%D0%BA%D0%B5%D0%BD%D0%BE%D0%BC%D0%B8%D0%BA%D0%B0-%D1%8D%D1%82%D0%BE-%D1%81%D0%BB%D0%BE%D0%B6%D0%BD%D0%BE-1befdcfbca6f

Очень вдумчивая суббота, поэтому хочу вас натолкнуть на мысль о том, почему токеномика может в принципе не работать, даже если есть хорошая почва.

«Токеномика — это сложно», пишет Степан Гершуни из bits.capital в своем Medium, и он прав.

Если очень коротко – создание внутреннего средства обмена или эквивалента, которое подвержено внешним колебаниям, а также априори открыто как опенсорсная система для внешнего мира – это очень сложная система. Она может быть не нужна.

Это не повод отказаться совсем, но уж точно нельзя идти вслепую.

Хорошей субботы!

via @proVenture

https://medium.com/@sgershuni/%D1%82%D0%BE%D0%BA%D0%B5%D0%BD%D0%BE%D0%BC%D0%B8%D0%BA%D0%B0-%D1%8D%D1%82%D0%BE-%D1%81%D0%BB%D0%BE%D0%B6%D0%BD%D0%BE-1befdcfbca6f

2018 October 08

#TRENDSproVenture

Я очень много сталкиваюсь с вопросами структурирования сделок в иностранных юрисдикциях. Не секрет, что английское право в целом и целая плеяда национальных правовых систем, которые смотрят в рот английской системе, являются кратно более гибкими и удобными для любого (практически) бизнеса, чем любая континентальная система.

Так вот, есть во многих странах такое понятие, как management shares. Это совершенно стандартный термин, понятный бизнесу, предпринимателям, юристу.

МЭР недавно внес предложение сделать аналогичную форму в России.

И чтобы добавить этой новости юридической чистоты, я взял небольшой комментарий у управляющего партнера юридической компании Norland Legal, Владислава Лурье:

Надеюсь, что все будет сделано правильно. Ждем.

via @proVenture

https://incrussia.ru/news/spetsialnye-aktsii-dlya-faunderov/

Я очень много сталкиваюсь с вопросами структурирования сделок в иностранных юрисдикциях. Не секрет, что английское право в целом и целая плеяда национальных правовых систем, которые смотрят в рот английской системе, являются кратно более гибкими и удобными для любого (практически) бизнеса, чем любая континентальная система.

Так вот, есть во многих странах такое понятие, как management shares. Это совершенно стандартный термин, понятный бизнесу, предпринимателям, юристу.

МЭР недавно внес предложение сделать аналогичную форму в России.

И чтобы добавить этой новости юридической чистоты, я взял небольшой комментарий у управляющего партнера юридической компании Norland Legal, Владислава Лурье:

мой взгляд, принятие данного предложения, действительно могло бы помочь выстраиванию более гибкой корпоративной структуры компаний в рамках российского правового поля, как это происходит во многих зарубежных юрисдикциях. Разные классы обыкновенных акций есть, в частности, у многих крупных российских технологических компаний, зарегистрированных за рубежом.

C другой стороны, текущая редакция закона «Об акционерных обществах» отчасти позволяет решать данные задачи за счет выпуска привилегированных акций, которые можно наделить правом голосами даже при выплате дивидендов (ст. 32 Закона), а достичь цели защиты прав разных типов акционеров компании можно с помощью корпоративного договора.

Данные механизмы российского права недостаточно используются в сделках прямых и венчурных инвестиций прежде всего не из-за отсутствия норм о разных классах обыкновенных акций, а в силу того, что большинство стартапов организованы в форме ООО.

Думаю, что данные нововведения, если они будут приняты, должны сопровождаться облегчением регистрации акционерных обществ и выпуска их акций, чтобы эта организационно-правовая форма начала широко использоваться российскими стартапами, а не только крупными компаниями с большими бюджетами.

Надеюсь, что все будет сделано правильно. Ждем.

via @proVenture

https://incrussia.ru/news/spetsialnye-aktsii-dlya-faunderov/

2018 October 09

#RESEARCHproVenture #TRENDSproVenture

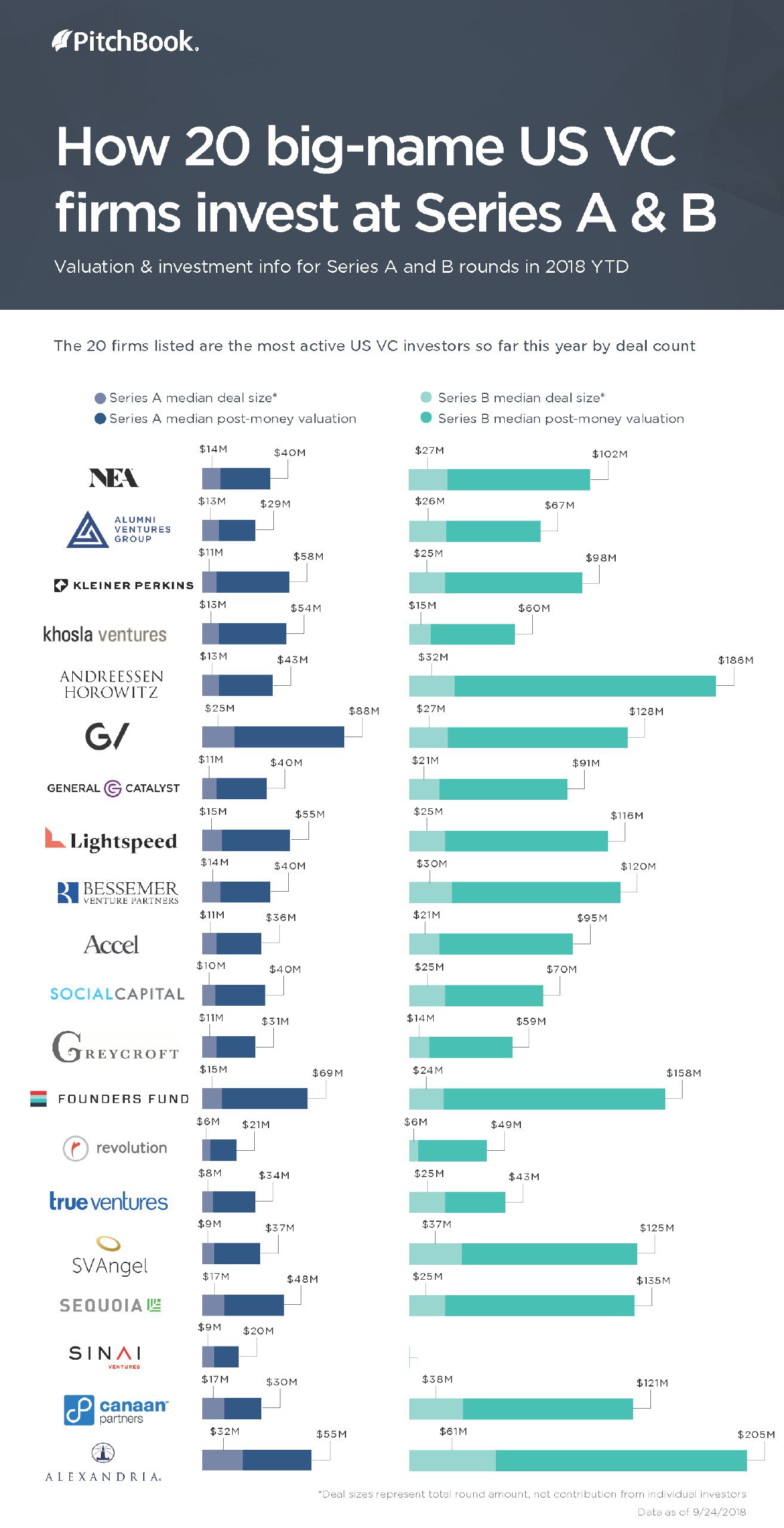

Pitchbook радует глаз инфографикой о том, по каким условиям инвестируют топ-20 американских VCs на раундах А и В.

1. Оценка на раунде А варьируется от $20 млн до $88 млн (и это средняя). Раунд B показывает уже более внушительные цифры – от $43 млн до $205 млн.

2. Средний размер сделки на раунде А – от $6 млн до $32 млн, а на раунде В – также от $6 млн до $61 млн.

3. Обращаю внимание на фонд под названием Alexandria, биотех-фонд, который на раунде А останавливается на средней оценке $68 млн немного недотягивая до $88 млн от GV, но на раунде В инвестирует с самой высокой средней оценкой. А самые высокие средние чеки целиком принадлежат ему.

via @proVenture

https://pitchbook.com/news/articles/how-20-big-name-us-vc-firms-invest-at-series-a-b

Pitchbook радует глаз инфографикой о том, по каким условиям инвестируют топ-20 американских VCs на раундах А и В.

1. Оценка на раунде А варьируется от $20 млн до $88 млн (и это средняя). Раунд B показывает уже более внушительные цифры – от $43 млн до $205 млн.

2. Средний размер сделки на раунде А – от $6 млн до $32 млн, а на раунде В – также от $6 млн до $61 млн.

3. Обращаю внимание на фонд под названием Alexandria, биотех-фонд, который на раунде А останавливается на средней оценке $68 млн немного недотягивая до $88 млн от GV, но на раунде В инвестирует с самой высокой средней оценкой. А самые высокие средние чеки целиком принадлежат ему.

via @proVenture

https://pitchbook.com/news/articles/how-20-big-name-us-vc-firms-invest-at-series-a-b

2018 October 12

#EVENTSproVenture

Не могу пройти мимо очень интересного события, который устраивают наши портфельные компании, брокерская платформа ITI Capital и финтех интегратор Global Fintech Solutions совместно с изральской платформой для анализа ценных бумаг, Tipranks.

На встрече будет выступать также управляющий партнер Da Vinci Capital, Олег Железко.

На секунду, Tipranks является партнером NASDAQ по сервису построения альфа портфельей, “Smart portfolio”.

На встрече с Tipranks будет обсуждаться тема Фейковые новости, их влияние на бизнес и стоимость компаний.

Советую всем посетить!

https://www.facebook.com/events/740357326297801/

via @proVenture

Не могу пройти мимо очень интересного события, который устраивают наши портфельные компании, брокерская платформа ITI Capital и финтех интегратор Global Fintech Solutions совместно с изральской платформой для анализа ценных бумаг, Tipranks.

На встрече будет выступать также управляющий партнер Da Vinci Capital, Олег Железко.

На секунду, Tipranks является партнером NASDAQ по сервису построения альфа портфельей, “Smart portfolio”.

На встрече с Tipranks будет обсуждаться тема Фейковые новости, их влияние на бизнес и стоимость компаний.

Советую всем посетить!

https://www.facebook.com/events/740357326297801/

via @proVenture

2018 October 23

#RESEARCHproVenture #TRENDSproVenture

После большого перерыва я вернулся, и у меня накопилось действительно много интересного для вас.

Начну с небольшой статьи о том, какое место занимает Израиль в венчурной эко-системе.

1. В стране проживает всего 9 млн человек, но за неполный 2018 венчурные проекты уже смогли привлечь 1.7 млрд. евро в 230 сделках, к этому добавляются private equity сделки с объемом 2.2 млрд евро в 12 сделках (для сравнения, в России проинвестировано 345 млн в 82 сделках).

2. Рекорд сделок в PE Израиля – 6.4 млрд евро в 21 сделках, в этом году рекорд явно не побьётся, но объемы все равно колоссальные. Тем более стоит отметить сложность подсчета – как правило любая Израильская компания априори глобальная, поскольку внутренний рынок очень ограничен, и базируется она в США, в UK, где угодно. И статистика ее может отправить колесить по миру и оторвать от корней.

3. На рынке инвестируют такие фонды как Intel Capital, CVC Capital Partners, Bain Capital. Среди локальных фондов выделяются такие игроки, как Blumberg Capital.

4. Самая крупная сделка 2018 на текущий момент – поглощение Theramex фондом CVC Capital Partners, выставила на табло 577 млн евро. (напомню, это в 2 раза больше, чем весь полугодовой российский рынок).

Так и живем.

via @proVenture

https://pitchbook.com/news/articles/country-focus-israels-on-course-for-further-growth

После большого перерыва я вернулся, и у меня накопилось действительно много интересного для вас.

Начну с небольшой статьи о том, какое место занимает Израиль в венчурной эко-системе.

1. В стране проживает всего 9 млн человек, но за неполный 2018 венчурные проекты уже смогли привлечь 1.7 млрд. евро в 230 сделках, к этому добавляются private equity сделки с объемом 2.2 млрд евро в 12 сделках (для сравнения, в России проинвестировано 345 млн в 82 сделках).

2. Рекорд сделок в PE Израиля – 6.4 млрд евро в 21 сделках, в этом году рекорд явно не побьётся, но объемы все равно колоссальные. Тем более стоит отметить сложность подсчета – как правило любая Израильская компания априори глобальная, поскольку внутренний рынок очень ограничен, и базируется она в США, в UK, где угодно. И статистика ее может отправить колесить по миру и оторвать от корней.

3. На рынке инвестируют такие фонды как Intel Capital, CVC Capital Partners, Bain Capital. Среди локальных фондов выделяются такие игроки, как Blumberg Capital.

4. Самая крупная сделка 2018 на текущий момент – поглощение Theramex фондом CVC Capital Partners, выставила на табло 577 млн евро. (напомню, это в 2 раза больше, чем весь полугодовой российский рынок).

Так и живем.

via @proVenture

https://pitchbook.com/news/articles/country-focus-israels-on-course-for-further-growth

2018 October 24

#FINTECHproVenture #TRENDSproVenture

Не устану писать про тренды в финтеке. На этот раз с конференции Finovate Fall 2018, которые метко подметил Дамир Галиев (АК Барс Банк).

Итак, 5 трендов в финтеке с Finovate с моими комментариями:

1. Продолжение развития conversational commerce. Все дело в том, что банковские приложения стремятся к коммуникации с клиентами нативным образом, имитируя живое человеческое общение. Буть то боты в мессенджерах, голосовые помощники и проч.

2. Идентификация по лицу. Множество решений на рынке, и это уже почти commodity продукт, но все же важная составляющая автоматизации бэк-офиса банка и множества его процедур.

3. Поведенческая биометрия для безопасности. Паттерны поведения человека и целевых групп, анализ больших данных и проч. позволяет сделать продукты более востребованными и своевременными. Вы носите смарт часы? Был бы я вашим банком, точно бы знал.

4. Новые функции робоэдвайзеров и эмпатийные движки. Автоматизация инвестиционных решений давит на брокерские комиссии вниз и улучшает для клиентов услугу. Эмпатийные движки, опять же, добавляют толику уникальности продукту для конкретного клиента, поскольку позволяют выстроить стратегию с нативным принятием решения – делать так, как клиент бы сделал сам.

5. Новые способы персонализации продуктов. Этот тренд в целом объединяет многое, сказанное выше. Это бизнесовый тренд, который говорит о том, что базовые продукты из коробки уже не продаются так хорошо, а персонализация позволяет клиенту почувствовать себя нужным и в целом вскрыть проблему этого клиента, чтобы он заплатил чуточку дороже.

Всем хорошего дня!

http://futurebanking.ru/post/3708

Не устану писать про тренды в финтеке. На этот раз с конференции Finovate Fall 2018, которые метко подметил Дамир Галиев (АК Барс Банк).

Итак, 5 трендов в финтеке с Finovate с моими комментариями:

1. Продолжение развития conversational commerce. Все дело в том, что банковские приложения стремятся к коммуникации с клиентами нативным образом, имитируя живое человеческое общение. Буть то боты в мессенджерах, голосовые помощники и проч.

2. Идентификация по лицу. Множество решений на рынке, и это уже почти commodity продукт, но все же важная составляющая автоматизации бэк-офиса банка и множества его процедур.

3. Поведенческая биометрия для безопасности. Паттерны поведения человека и целевых групп, анализ больших данных и проч. позволяет сделать продукты более востребованными и своевременными. Вы носите смарт часы? Был бы я вашим банком, точно бы знал.

4. Новые функции робоэдвайзеров и эмпатийные движки. Автоматизация инвестиционных решений давит на брокерские комиссии вниз и улучшает для клиентов услугу. Эмпатийные движки, опять же, добавляют толику уникальности продукту для конкретного клиента, поскольку позволяют выстроить стратегию с нативным принятием решения – делать так, как клиент бы сделал сам.

5. Новые способы персонализации продуктов. Этот тренд в целом объединяет многое, сказанное выше. Это бизнесовый тренд, который говорит о том, что базовые продукты из коробки уже не продаются так хорошо, а персонализация позволяет клиенту почувствовать себя нужным и в целом вскрыть проблему этого клиента, чтобы он заплатил чуточку дороже.

Всем хорошего дня!

http://futurebanking.ru/post/3708

2018 October 25

#FINTECHproVenture #DEALSproVenture

Коммерсант написал о сделке, в которой мы принимали опосредованное, но активное участие.

Портфельная компания Da Vinci Capital, Global Fintech Solutions, проинвестировала $3 млн в израильский сервис для аналитики на финансовых рынках, Tipranks, а также стала партнером сервиса в России.

1. Tipranks является партнером Nasdaq, именно он делает доступный каждому частному инвестору сервис Smart Portfolio.

2. В статье был сделан фокус на анализ фейковых новостей, но суть сервиса шире – он следит за несколькими десятками тысяч аналитиков, их прогнозами, успехами и неудачами и формирует стратегии и инвестиционные идеи, основываясь на том, насколько успешны прогнозы аналитика в прошлом, а также на дополнительной информации – финансовой, новостной и проч. Все это делается автоматически, используя NLP алгоритмы.

3. Сейчас у Tipranks 4.5 млн корпоративных пользователей и 500 тыс. частных пользователей. Для сравнения – на Московской Бирже всего зарегистрированно чуть менее 2.5 млн клиентов, а уникальных – 1.7 млн. То есть, клиентская база уже в 2 раза больше всего российского рынка.

4. Финансовые показатели не раскрываются, но компания привлекла за свое существование $10 млн инвестиций и в России планирует выйти на оборот $50-100 млн в год. Амбициозно, но реально, поскольку сервис помогает брокерским и инвестиционным компаниям, управляющим активами и банкам привлекать пассивных клиентов на стратегии с активной альфа составляющей, которая статистически успешна за счет правильно выбранного фундамента – успешных аналитиков.

via @proVenture

https://www.kommersant.ru/doc/3778359

Коммерсант написал о сделке, в которой мы принимали опосредованное, но активное участие.

Портфельная компания Da Vinci Capital, Global Fintech Solutions, проинвестировала $3 млн в израильский сервис для аналитики на финансовых рынках, Tipranks, а также стала партнером сервиса в России.

1. Tipranks является партнером Nasdaq, именно он делает доступный каждому частному инвестору сервис Smart Portfolio.

2. В статье был сделан фокус на анализ фейковых новостей, но суть сервиса шире – он следит за несколькими десятками тысяч аналитиков, их прогнозами, успехами и неудачами и формирует стратегии и инвестиционные идеи, основываясь на том, насколько успешны прогнозы аналитика в прошлом, а также на дополнительной информации – финансовой, новостной и проч. Все это делается автоматически, используя NLP алгоритмы.

3. Сейчас у Tipranks 4.5 млн корпоративных пользователей и 500 тыс. частных пользователей. Для сравнения – на Московской Бирже всего зарегистрированно чуть менее 2.5 млн клиентов, а уникальных – 1.7 млн. То есть, клиентская база уже в 2 раза больше всего российского рынка.

4. Финансовые показатели не раскрываются, но компания привлекла за свое существование $10 млн инвестиций и в России планирует выйти на оборот $50-100 млн в год. Амбициозно, но реально, поскольку сервис помогает брокерским и инвестиционным компаниям, управляющим активами и банкам привлекать пассивных клиентов на стратегии с активной альфа составляющей, которая статистически успешна за счет правильно выбранного фундамента – успешных аналитиков.

via @proVenture

https://www.kommersant.ru/doc/3778359

2018 October 26

#TRENDSproVenture #UNICORNSproVenture

Хочешь стать единорогом, но тебе нужно всего $100,000? Решение есть! Просто привлеки $100,000 по оценке $999.9 млн!

Ребята из Crunchbase заметили закономерность в последних раундах компаний, оценка которых стала миллиардной. То есть ровно миллиардной, = $1 млрд.

1. Root Insurance привлекал $100 млн от Tiger Global. Раз $100 млн, то pre-money оценка должна быть $900 млн, чтобы после сделки $1 млрд был четко виден. Так оно и было!

2. WalkMe нужно было всего $40 млн, поэтому нехитрая математика дала $960 млн оценку pre-money, а после сделки на табло горел заветный $1 млрд.

3. Formlabs было еще сложнее, поскольку нужно-то всего $15 млн. Но дело за малым, и pre-money оценка в $985 млн была утверждена. Результат - $1 млрд после сделки.

4. На этом фоне Convoy, который привлекал $185 млн по оценке $815 млн pre-money выглядит блекло.

5. Вдобавок к этой статистике, JFrog согласился на оценку $835 млн, чтобы привлечь $165 млн от инвесторов в капитал. И результат не заставил себя ждать – оценка после сделки $1 млрд.

Шутка шуткой, но в каждой шутке… Это один небольшой звонок, который показывает, что рынок перегревается. Вон как всех тряхнуло при падении NASDAQ на 2%, а тут еще Uber на подходе с оценкой $120 млрд. И что делать, когда арабские деньги кончатся, не совсем понятно…

Всем хорошей пятницы!

Via @proVenture

https://news.crunchbase.com/news/keeping-tabs-on-new-unicorns-isnt-easy

Хочешь стать единорогом, но тебе нужно всего $100,000? Решение есть! Просто привлеки $100,000 по оценке $999.9 млн!

Ребята из Crunchbase заметили закономерность в последних раундах компаний, оценка которых стала миллиардной. То есть ровно миллиардной, = $1 млрд.

1. Root Insurance привлекал $100 млн от Tiger Global. Раз $100 млн, то pre-money оценка должна быть $900 млн, чтобы после сделки $1 млрд был четко виден. Так оно и было!

2. WalkMe нужно было всего $40 млн, поэтому нехитрая математика дала $960 млн оценку pre-money, а после сделки на табло горел заветный $1 млрд.

3. Formlabs было еще сложнее, поскольку нужно-то всего $15 млн. Но дело за малым, и pre-money оценка в $985 млн была утверждена. Результат - $1 млрд после сделки.

4. На этом фоне Convoy, который привлекал $185 млн по оценке $815 млн pre-money выглядит блекло.

5. Вдобавок к этой статистике, JFrog согласился на оценку $835 млн, чтобы привлечь $165 млн от инвесторов в капитал. И результат не заставил себя ждать – оценка после сделки $1 млрд.

Шутка шуткой, но в каждой шутке… Это один небольшой звонок, который показывает, что рынок перегревается. Вон как всех тряхнуло при падении NASDAQ на 2%, а тут еще Uber на подходе с оценкой $120 млрд. И что делать, когда арабские деньги кончатся, не совсем понятно…

Всем хорошей пятницы!

Via @proVenture

https://news.crunchbase.com/news/keeping-tabs-on-new-unicorns-isnt-easy

2018 October 29

#RESEARCHproVenture #DEALSproVenture

Сегодня без четкой новости, но с интересным ресурсом. Недавно для себя открыл бесплатный трекер сделок в секторе интернет - Internet DealBook.

http://internetdealbook.com/

Для всех, кто интересуется, но теряется в потоке новостей и больших сделок: кто кого купил, кто куда инвестировал и проч.

А в категории Insights есть отчеты: http://internetdealbook.com/category/insights/

via @proVenture

Сегодня без четкой новости, но с интересным ресурсом. Недавно для себя открыл бесплатный трекер сделок в секторе интернет - Internet DealBook.

http://internetdealbook.com/

Для всех, кто интересуется, но теряется в потоке новостей и больших сделок: кто кого купил, кто куда инвестировал и проч.

А в категории Insights есть отчеты: http://internetdealbook.com/category/insights/

via @proVenture

2018 November 09

#оффтоп

Всем привет!

Надеюсь, вы не скучали! Многие мне писали и интересовались, когда я возобновлю посты, мне было очень приятно!!! Рад, что нравится читать канал!

Я ни в коем случае его не бросаю, просто сейчас довольно много задач, которые я делаю «в свободное время».

1. Мы в Da Vinci Capital находимся в поиске аналитика, который поможет нас разгрузить. Проектов в финтеке и блокчейне лично у меня выше крыши. Я про это писал у себя в Facebook.

2. В этом году я начал вести курс для магистров программы «Финансовая аналитика» на Экономическом Факультете МГУ имени М.В. Ломоносова под названием «Финансовые технологии». И бремя проверки работ и подготовки материалов легло на мои неподготовленные плечи весьма неожиданно.

3. Кроме того, мы закрываем несколько сделок, о которых уже на следующей неделе объявим, поэтому stay tuned.

via @proVenture

Всем привет!

Надеюсь, вы не скучали! Многие мне писали и интересовались, когда я возобновлю посты, мне было очень приятно!!! Рад, что нравится читать канал!

Я ни в коем случае его не бросаю, просто сейчас довольно много задач, которые я делаю «в свободное время».

1. Мы в Da Vinci Capital находимся в поиске аналитика, который поможет нас разгрузить. Проектов в финтеке и блокчейне лично у меня выше крыши. Я про это писал у себя в Facebook.

2. В этом году я начал вести курс для магистров программы «Финансовая аналитика» на Экономическом Факультете МГУ имени М.В. Ломоносова под названием «Финансовые технологии». И бремя проверки работ и подготовки материалов легло на мои неподготовленные плечи весьма неожиданно.

3. Кроме того, мы закрываем несколько сделок, о которых уже на следующей неделе объявим, поэтому stay tuned.

via @proVenture

2018 November 10

#EVENTSproVenture #ПОЛЕЗНОЕproVenture

Очень важный и человеческий пост – поскольку последнее время я пишу мало, то тут максимально полезная информация.

Ребята из фонда AddVenture уже несколько лет поддерживают очень важную инициативу – они проводят конкурс стартапов в память о Сергее Карпове, партнере AddVenture, который ушел из жизни в 2015 году.

- Конкурс для стартапов ранней стадии;

- 3 финалиста;

- Мероприятие с презентациями пройдет во второй половине ноября;

- В фокусе проекты в E-commerce, FoodTech, Home Services, Health Tech, Marketplace, Hardware.

Победителю вручается приз в размере $15 тысяч.

via @proVenture

http://karpovventureawards.com/

Очень важный и человеческий пост – поскольку последнее время я пишу мало, то тут максимально полезная информация.

Ребята из фонда AddVenture уже несколько лет поддерживают очень важную инициативу – они проводят конкурс стартапов в память о Сергее Карпове, партнере AddVenture, который ушел из жизни в 2015 году.

- Конкурс для стартапов ранней стадии;

- 3 финалиста;

- Мероприятие с презентациями пройдет во второй половине ноября;

- В фокусе проекты в E-commerce, FoodTech, Home Services, Health Tech, Marketplace, Hardware.

Победителю вручается приз в размере $15 тысяч.

via @proVenture

http://karpovventureawards.com/