С чем связана слабость валют развивающихся стран• Главная причина давления на валюты EM – рост стоимости долларовых кредитных ресурсов

• Нынешний эпизод не означает начало кризиса развивающихся рынков; пострадают (и уже пострадали) лишь отдельные страны, в число которых Россия не входит

•

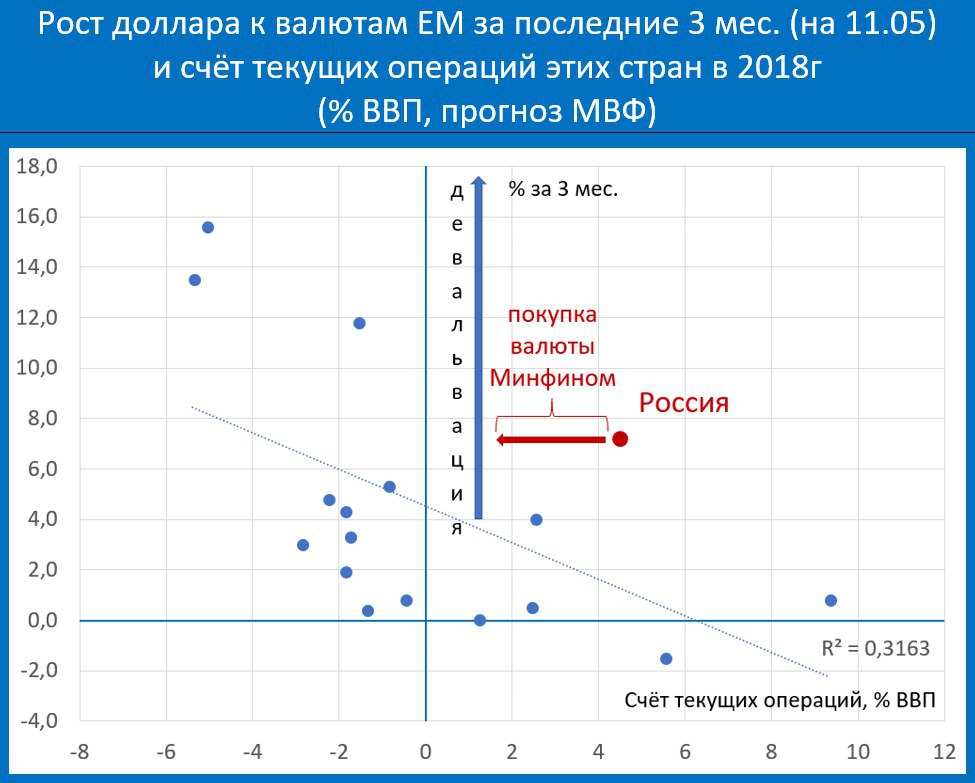

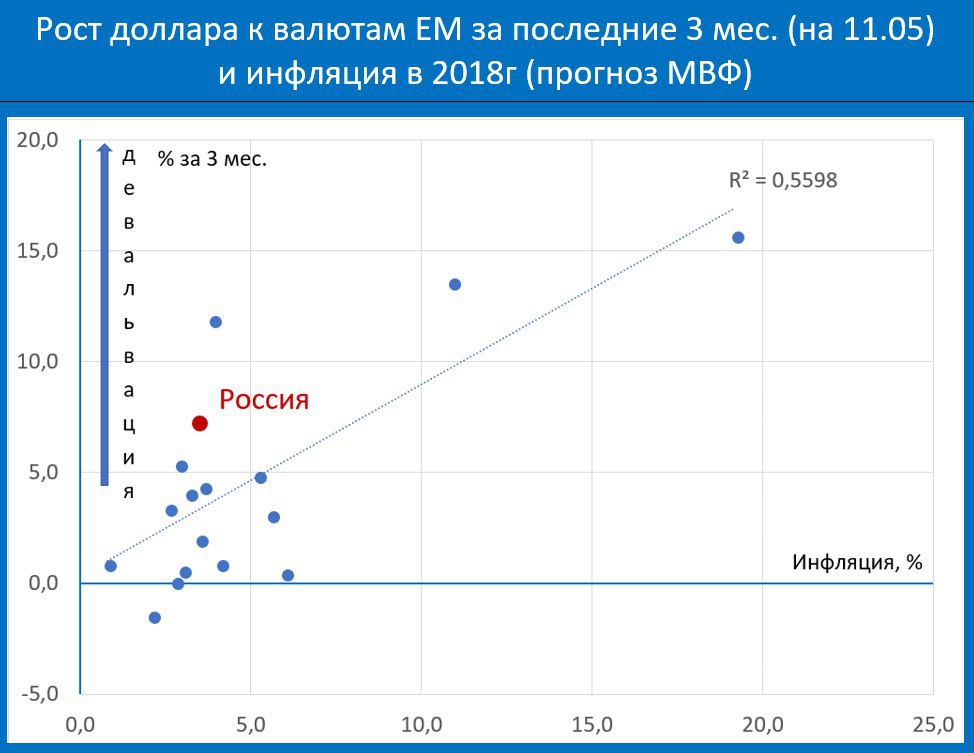

Наиболее уязвимы к росту долларовых ставок валюты стран с высокой инфляцией и большим дефицитом счёта текущих операций• Кредитные рейтинги развивающихся стран достаточно хорошо отражают уязвимость их валют и возможность наступление кризиса в их экономиках в случае дальнейшего роста ставок и усиления оттока капитала

Как и обещал, представляю Вашему внимание небольшое исследование по развивающимся странам. Поводом для этого исследования явились события, наблюдавшиеся последнее время на валютных рынках этих стран. С 19 апреля началось достаточно серьёзное снижение практически всех валют EM. Сводный валютный индекс EM, рассчитываемый банком J.P.Morgan упал с 19 апреля по 9 мая на

4.7%, при этом

валюты Турции и Аргентины подешевели за три недели на 7.5% и 12.6% соответственно. С начала года девальвация этих валют составляет

12% и

19%. Если вспомнить произошедшую чуть ранее девальвацию иранского риала

https://t.me/russianmacro/1574 и резкое падение рубля после введение санкций, то проблемы на emerging markets начинают выглядеть уже как общая тенденция. Падение валют сопровождалось достаточно серьёзной раздачей в сегменте еврооблигаций развивающихся стран. И это обстоятельство заставило говорить о надвигающемся кризисе emerging markets.

Думаю, что это не так. Неделю назад я писал, что

масштабного кризиса в этот раз не будет https://t.me/russianmacro/1826. Придерживаюсь этой точки зрения и сейчас.

Приведённые выше графики и таблицы построены на базе данных МВФ (апрельский World Economic Outlook). На мой взгляд, они достаточно наглядно свидетельствуют о том, что**угроза распространяется лишь на отдельные страны**, число которых ограничено.

Россия в этот список не входит. Речь идёт в первую очередь о странах со слабым счётом текущих операций

https://t.me/russianmacro/1898 и высокой инфляцией

https://t.me/russianmacro/1899. Таких стран среди относительно крупных EM – две. Это Аргентина и Турция. Как показывает эта таблица

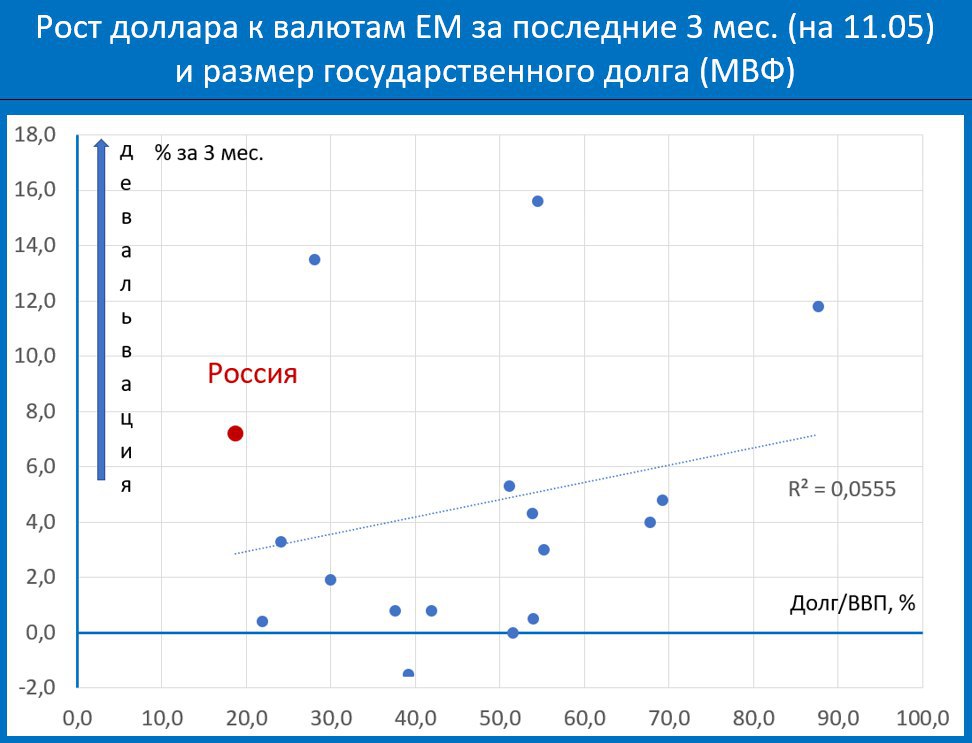

https://t.me/russianmacro/1895, в зоне риска находятся практически все страны с рейтингом «BBB-» и ниже, при этом наиболее слабо выглядит Индия. Но столь откровенно слабых макропоказателей, как у Аргентины и Турции, нет ни у кого из них. В этой же таблице приведено значение «долг/ВВП». Но интересно, что между размером долга и устойчивостью валют никакой корреляции в последнем эпизоде не наблюдалось

https://t.me/russianmacro/1900. В следующей таблице

https://t.me/russianmacro/1897 сравнивается влияние процентных ставок на устойчивость валют. Один из широко распространённых тезисов – высокая реальная процентная ставка (ключевая минус ожидаемая инфляция) повышает привлекательность активов в национальной валюте и соответственно защищает эту валюту; в последнем эпизоде мы не видим вообще никакой корреляции между реальной ставкой и устойчивостью валюты

https://t.me/russianmacro/1901.

Рубль за последние 3 месяца оказался наиболее слабой валютой в рейтинговой группе «BBB». Основная причина здесь, думаю, в санкциях. Покупка валюты Минфином тоже играет свою роль, но, даже если скорректировать счёт текущих операций на величину этих покупок (как показано на графике

https://t.me/russianmacro/1898) мы всё-равно имеем положительный СТО не менее 1.5-2% ВВП, т.е. один из лучших показателей в этой группе стран.

Как дальше будет развиваться «кризис EM»? Я думаю, должен пойти на убыль. На мой взгляд, можно начинать покупать, избегая Аргентины и Турции и соблюдая повышенную осторожность в отношении Бразилии, ЮАР и Индии.