Комментарии к предыдущему посту

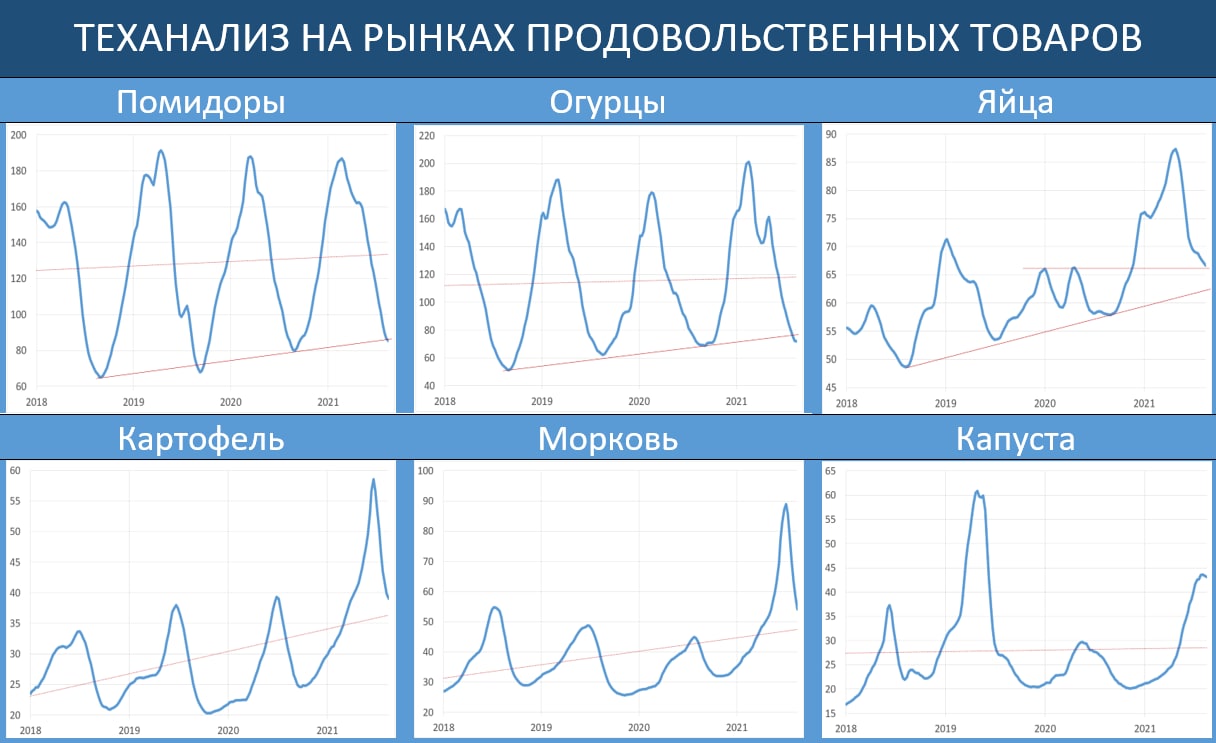

https://t.me/russianmacro/12126 ПОМИДОРЫ

Котировки легли на нижнюю границу долгосрочного восходящего канала. Понятно, что дальше вниз глубоко уже не уйдём. В предыдущие годы годовой минимум был достигнут: 2018 – 3-10 сентября, 2019 – 9-16 сентября, 2020 – 1-7 сентября. Скорее всего, о развороте тренда Росстат сообщит в отчете 8 сентября.

ОГУРЦЫ

В огурцах downtrend в этом году был намного сильнее, чем в помидорах. Котировки не только пробили нижнюю границу долгосрочного восходящего канала, но и вплотную приблизились к прошлогодним low. В предыдущие годы годовой минимум был достигнут: 2018 – 27авг-3сен, 2019 – 19-26 августа, 2020 – 7-14 сентября.

Как видно, разворот в огурцах происходит примерно в то же время, что и в помидорах. Но в 2018-19гг огурцы были прогнозным индикатором для помидоров, а в 2020г разворот в огурцах произошёл на неделю позже, чем в помидорах. Предположим, что в этом году разворот в огурцах/помидорах произойдёт одновременно, о развороте тренда Росстат сообщит в отчете 8 сентября

КАРТОФЕЛЬ

Здесь дна пока не видно. Ждём, что цены пробьют тренд (красная линия на графике), а дно мы увидим в диапазоне 30-35 рублей за килограмм. В предыдущие годы годовой минимум был достигнут: 2018 – 22-29 октября, 2019 – 21-28 октября, 2020 – 21-28 сентября. Как видно, в прошлом году был заметный сдвиг сезонности влево (урожай плохого качества). В этом году вроде бы, говорят, урожай норм, так что ждём разворота традиционно во второй половине октября.

МОРКОВЬ

Это продукт, где в этом году произошло наиболее сильное искажение сезонности, цены взлетели в космос (говорят, «лёжкость» была плохой). Теперь с новым урожаем началось столь же стремительное движение вниз. В предыдущие годы годовой минимум был достигнут: 2018 – 5-12 ноября, 2019 – 11-18 ноября, 2020 – 9-16 ноября. По моркови с урожаем в этом году вроде бы тоже всё норм (точнее, ожидания норм), так что ждём традиционной сезонности – падение до середины ноября. Дно видим в районе 40 рублей за кг.

КАПУСТА

Здесь, как видно из графика, самая нестабильная сезонность. Если урожай будет норм, то потенциал падения наиболее сильный, чем в остальных плодоовощах. Цены вполне могут скорректироваться, как минимум, на треть к долгосрочному тренду, проходящему в диапазоне 25-30 рублей за кг.

ЯЙЦА

В яйцах сезонность тоже нестабильна (влияют эпизоотические факторы). В предыдущие годы годовой минимум был достигнут: 2018 – 12-20 августа, 2019 – 8-15 июля, 2020 – 1-7 сентября. Понятно, что разворот в яйцах близок. Особенно, учитывая, что цены сейчас легли на сильную уровень поддержки (двойная вершина 2020г), да и нижняя граница восходящего тренда уже недалеко. Тем не менее, учитывая силу тренды в предыдущие месяцы, мы пока ставим яйца на hold)

========

Планируем сделать подобные посты регулярными. Поэтому пишите в наш чат

@russianmacro2020, «теханализ» каких потребительских товаров Вы хотели бы увидеть!)