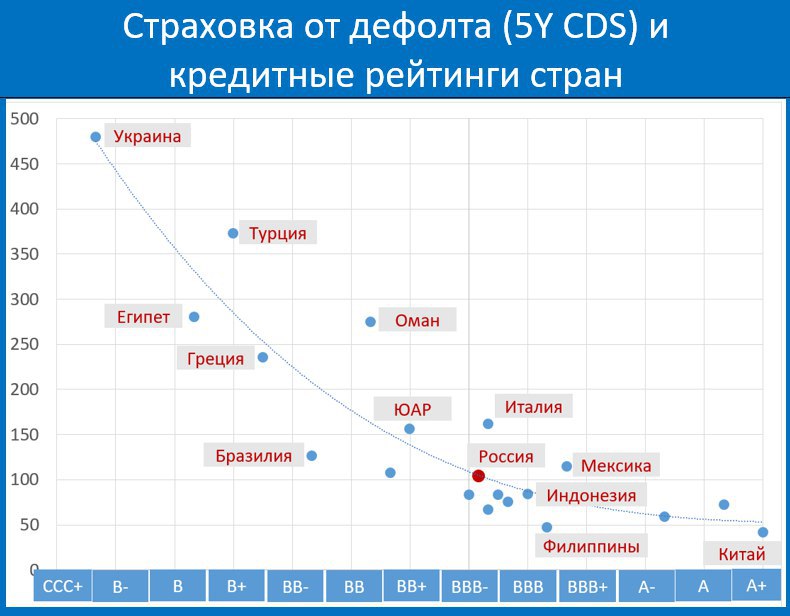

Кредитные риски развивающихся стран

Я не случайно начал сегодняшний день с

графика, отсылающего к кредитным рискам. Дело в том, что российские 5Y CDS (5-летняя страховка от дефолта) на этой неделе приблизился к прошлогодним минимумам (они же более чем 10-летние минимумы, ниже было только до кризиса 2008 года). Сегодня 5Y CDS на Россию торгуется уже ниже 103 пунктов. Этот инструмент лучше всего отражает страновые кредитные риски, как правило, аналитики, в том числе и Центробанки используют именно его в своих моделях.

Снижение российского CDS к многолетним минимумам говорит нам о

кардинальной переоценке российского риска, случившейся в этом году. Однако это не результат каких-то внутренних факторов.

Глобальная переоценка рисков затронула практически все развитые и развивающиеся рынки, и это явилось следствием разворота в политике мировых Центробанков, прежде всего, ФРС США.

Стоимость CDS имеет высокую корреляцию с рейтингами международных рейтинговых агентств. Эта зависимость нелинейная, лучше всего она аппроксимируется экспоненциальной или полиномиальной функцией (на графике кривая – это полином третьей степени). Здесь в качестве рейтинга взят композитный рейтинг, учитывающий

рейтинги и прогнозы от всех трех агентств.

Какие выводы позволяет сделать этот график:

•

Российские кредитные риски соответствуют нашим рейтингам. То есть наш внешний долг (стоимость евробондов напрямую зависит от стоимости CDS) не выглядит в настоящий момент ни перегретым, ни недооцененным в сравнении с другими EM.

Рынок не закладывает повышение российского рейтинга, хотя, на мой взгляд, такая вероятность существует. Дело в том, что улучшение в бюджетной сфере (рост собираемости налогов) и наращивание резервов идёт быстрее, чем это прогнозировалось в начале года. Последний фактор рейтинговые агентства называли поводом для повышения рейтинга. Я думаю, оно может произойти в феврале, если наша экономика не свалится в рецессию.

Кризис становится всё более вероятным, но я пока не рассматриваю такой сценарий, как базовый. Я думаю, к концу года ситуация и в мире, и у нас будет получше, и глубокого провала ВВП мы всё-таки избежим.

• Крайне недооцененным в сравнении со своими рейтингами выглядят такие страны как

Италия, Мексика, Оман, Турция. Хотя можно сформулировать и по-другому – инвесторы закладывают в цены

рост рисков в этих странах и снижение рейтингов. Так Мексика торгуется сейчас на уровне, соответствующего рейтингу, как минимум, на два нотча ниже текущего. Италия, вообще торгуется на уровнях, не соответствующих инвестиционной категории. Риски Турции также выглядят завышенными относительно рейтинга. Именно эти три страны, особенно, на мой взгляд, Италия могут стать источником будущих неприятностей на долговых рынках и в мировой экономике в целом.

• Здесь нет Аргентины, она лежит существенно выше, но чуть правее Украины (т.е. рейтинг у неё выше украинского, но CDS – 875 пунктов). Вот здесь явное расхождение в оценке рисков Аргентины инвесторами и рейтинговыми агентствами.

Инвесторы оценивают Аргентину намного пессимистичней, чем рейтинговые агентства. Последние учитывают некоторое улучшение макропоказателей и поддержку МВФ, а инвесторы боятся итогов выборов в октябре, и многие пока занимают выжидательную позицию в отношении Аргентины. Чего нельзя сказать про Украину – здесь после выборов президента и Рады оптимизм только усиливается

. Если Макри победит на выборах в октябре, в аргентинских евробондах может случиться такой же ажиотаж, как мы видели в Бразилии.

•

Наиболее переоцененной относительно рейтинга выглядит Бразилия. Она торгуется так, как будто ей уже присвоили инвестиционный рейтинг. Ралли в Бразилии не прекращается с момента президентских выборов, и, кажется, что инвесторы выдали уже все авансы президенту Болсонаро.

Окончательное утверждение пенсионной реформы практически наверняка приведет к повышению рейтингов Бразилии в следующем году, а на инвестиционный уровень она может вернуться в 2021-22гг. Но мне, кажется, сейчас

это уже в значительной мере учтено в ценах.