Size: a a a

2018 September 20

OECD снизила прогнозы роста мировой экономики в 2018-19гг до 3.7% (в мае было 3.8% в 2018г и 3.9% в 2019г). Прогноз по России остался без изменений: 1.8% в этом году и 1.5% в следующем

Среди развивающихся стран наиболее радикально снижены прогнозы по Турции, Аргентине, Бразилии. По Китаю прогноз без изменений – OECD говорит, что ослабление юаня компенсирует влияние торговых войн

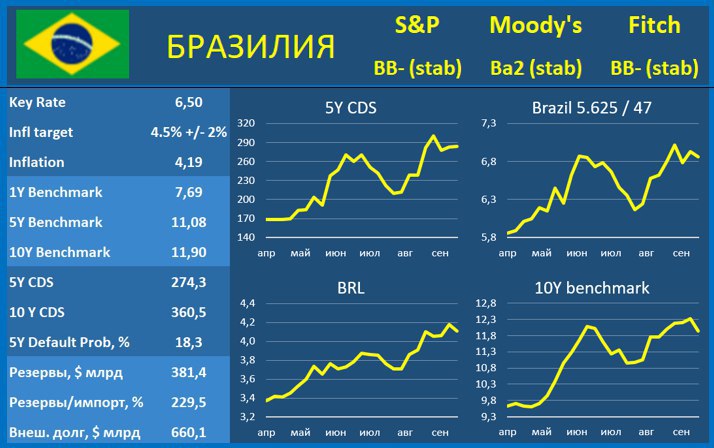

Центральный Банк Бразилии на завершившемся вчера заседании не стал менять ключевую ставку, оставив её на уровне 6.5%. Бразильский реал второй день подряд плавно укрепляется, сегодня рост около 1%

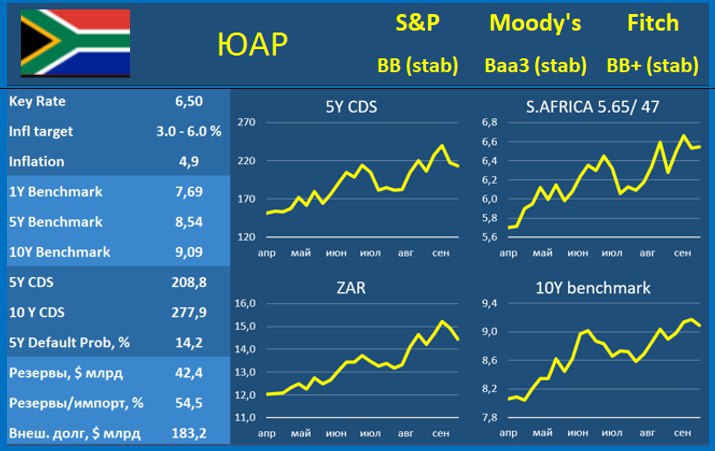

Центральный Банк ЮАР на завершившемся сегодня заседании не стал менять ключевую ставку, оставив её на уровне 6.5%. Ранд укрепился сегодня на 1.8% к доллару, но на само решение ЦБ не отреагировал

•СИЛУАНОВ: ЕСЛИ КУРС БУДЕТ И ДАЛЬШЕ УКРЕПЛЯТЬСЯ, ЦБ МОЖЕТ ВЕРНУТЬСЯ К ВОПРОСУ ВОЗОБНОВЛЕНИЯ ПОКУПОК ВАЛЮТЫ

•ЮДАЕВА: ЦБ НЕ ВОЗОБНОВИТ ПОКУПКИ ВАЛЮТЫ ДО КОНЦА 2018Г ДАЖЕ ПРИ СНИЖЕНИИ ВОЛАТИЛЬНОСТИ

•ЮДАЕВА: ЦБ НЕ ВОЗОБНОВИТ ПОКУПКИ ВАЛЮТЫ ДО КОНЦА 2018Г ДАЖЕ ПРИ СНИЖЕНИИ ВОЛАТИЛЬНОСТИ

2018 September 21

СИЛУАНОВ: НЕ ИСКЛЮЧАЮ, ЧТО В РАМКАХ ИНВЕСТИРОВАНИЯ ФНБ МЫ МОГЛИ БЫ РАССМОТРЕТЬ ВОПРОС О РАЗМЕЩЕНИИ СРЕДСТВ В НАШИ ИНСТИТУТЫ РАЗВИТИЯ

Предварительные PMI по Еврозоне за сентябрь: промышленность – 53.3 vs 54.6 в августе, сервис – 54.7 vs 54.4, композит – 54.2 vs 54.5. Замедление в промышленности приобретает угрожающий характер!

Fitch выпустил полугодовой обзор с прогнозами по мировой экономике. Прогноз по РФ на 2018г повышен (!) с 1.8 до 2.0%. В 2019г Fitch прогнозирует замедление роста до 1.5%, ускорение инфляции до 5.2%

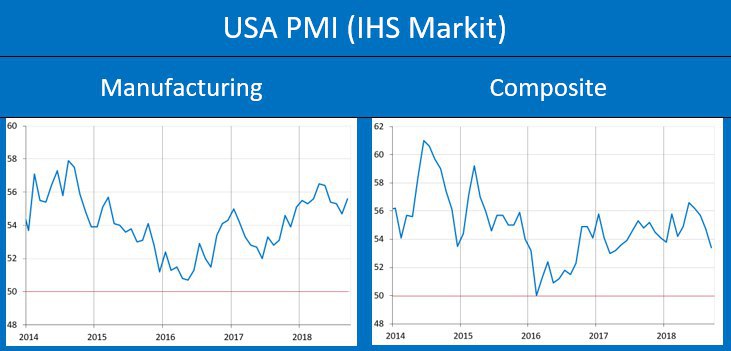

Предварительные PMI по США за сентябрь: PMI mfg – 55.6 vs 54.7 в августе; PMI Services: 52.9 vs 54.8; PMI Composite: 53.4 vs 54.7 - минимум с апреля 2017г. Сильный сигнал замедления экономики!

2018 September 23

На завершившейся неделе продолжилось уверенное снижение кредитных рисков развивающихся стран. Особенно быстро возвращается доверие к Аргентине, получившей поддержку МВФ

Последние события свидетельствуют о некотором снижении накала вокруг санкционной тематики

В пятницу Минфин США сообщил о продлении срока выхода из активов Русала и EN+ до 12 ноября. Возможность заключать сделки с этими компаниями также продлена до 12 ноября. Предыдущий дедлайн, объявленный в начале августа, приходился на 23 октября. Чуть ранее Минфин США разъяснял, что с определёнными оговорками возможность заключения сделок с компаниями останется и после дедлайна. Рынок расценил это как смягчение санкций, что вызвало бурное ралли в акциях компании – расписки, торгующиеся на Московской Бирже, подскочили с примерно 20 рублей до 29.46 (закрытие в пятницу). С 250 на 327 рублей улетели расписки EN+.

Минфин США объясняет продление лицензий тем, что En+ и Русал предлагают существенные изменения в корпоративном управлении, и для изучения этих предложений требуется время.

В то же время в отношении компаний Группы ГАЗ срок действия лицензии не изменён – 23 октября.

GENERAL LICENSE NO. 13D

GENERAL LICENSE NO. 14A (Русал)

GENERAL LICENSE NO. 16A (EN+)

========

Интересно, что новый дедлайн для Русала приходится теперь на период после выборов в США (6 ноября). Не исключено, что накал страстей вокруг России после выборов пойдёт на спад.

В истории с Русалом явно наметился позитивный тренд. Можно ли экстраполировать это на антироссийскую санкционную тематику в целом? На самом деле, здесь тоже наблюдаются небольшие позитивные сдвиги. В частности, тема с санкциями на госбанки, после недавних слушаний в Сенате, похоже, ушла на второй план. Да, высока вероятность введения ограничений на покупку госдолга, но в ограничение деятельности широкого круга госбанков рынок, похоже, уже не верит. По-видимому, высока и вероятность второго этапа «химических санкций», но здесь многое на усмотрение американского президента (эта тема менее опасна, чем законопроекты, продвигаемые в Конгрессе).

В условиях резкого разворота emerging markets санкционная тема остаётся главным риском для российских рынков. Конечно, в ближайшие месяцы этот риск будет оказывать сдерживающее влияние на российские активы. Но если оптимизм в отношении emerging markets продолжит усиливаться, то инвесторы могут на время закрыть глаза на этот риск. Вдобавок последние события всё-таки объективно свидетельствуют о некотором снижении накала вокруг санкционной тематики.

В пятницу Минфин США сообщил о продлении срока выхода из активов Русала и EN+ до 12 ноября. Возможность заключать сделки с этими компаниями также продлена до 12 ноября. Предыдущий дедлайн, объявленный в начале августа, приходился на 23 октября. Чуть ранее Минфин США разъяснял, что с определёнными оговорками возможность заключения сделок с компаниями останется и после дедлайна. Рынок расценил это как смягчение санкций, что вызвало бурное ралли в акциях компании – расписки, торгующиеся на Московской Бирже, подскочили с примерно 20 рублей до 29.46 (закрытие в пятницу). С 250 на 327 рублей улетели расписки EN+.

Минфин США объясняет продление лицензий тем, что En+ и Русал предлагают существенные изменения в корпоративном управлении, и для изучения этих предложений требуется время.

В то же время в отношении компаний Группы ГАЗ срок действия лицензии не изменён – 23 октября.

GENERAL LICENSE NO. 13D

GENERAL LICENSE NO. 14A (Русал)

GENERAL LICENSE NO. 16A (EN+)

========

Интересно, что новый дедлайн для Русала приходится теперь на период после выборов в США (6 ноября). Не исключено, что накал страстей вокруг России после выборов пойдёт на спад.

В истории с Русалом явно наметился позитивный тренд. Можно ли экстраполировать это на антироссийскую санкционную тематику в целом? На самом деле, здесь тоже наблюдаются небольшие позитивные сдвиги. В частности, тема с санкциями на госбанки, после недавних слушаний в Сенате, похоже, ушла на второй план. Да, высока вероятность введения ограничений на покупку госдолга, но в ограничение деятельности широкого круга госбанков рынок, похоже, уже не верит. По-видимому, высока и вероятность второго этапа «химических санкций», но здесь многое на усмотрение американского президента (эта тема менее опасна, чем законопроекты, продвигаемые в Конгрессе).

В условиях резкого разворота emerging markets санкционная тема остаётся главным риском для российских рынков. Конечно, в ближайшие месяцы этот риск будет оказывать сдерживающее влияние на российские активы. Но если оптимизм в отношении emerging markets продолжит усиливаться, то инвесторы могут на время закрыть глаза на этот риск. Вдобавок последние события всё-таки объективно свидетельствуют о некотором снижении накала вокруг санкционной тематики.

Паника на валютных рынках EM началась в апреле. В это же время гонконгский доллар подошёл к верхней границе фиксированного диапазона 7.75-7.85. А в пятницу резко упал! Настроения на EM меняются!

ФРС США в среду повысит ставку на 25 бп до 2-2.25%. Короткие ставки Libor уже выросли, но изменение на длинном конце кривой умеренное, что отражает сдержанные ожидания по дальнейшему росту ставок ФРС

Крайне любопытное событие https://t.me/russianmacro/3299! В этом году разве что ленивый не написал о том, что курс гонконгского доллара вот-вот пробьёт верхнюю границу диапазона 7.75-7.85 (за границы этого канала курс не выходил уже 15 лет) и это станет спусковым крючком для нового витка валютного кризиса на emerging markets. Курс держался на верхней границе больше 5 месяцев (ЦБ Гонконга периодически проводил интервенции), а в минувшую пятницу резко и неожиданно отвалился вниз. Можно ли это рассматривать как сигнал к изменению настроений на валютных рынках EM? Похоже на то. Особенно учитывая, как резко в последние пару недель снижаются кредитные риски развивающихся стран https://t.me/russianmacro/3297, растут их акции и валюты.

На мой взгляд, это ещё один сигнал того, что настроения, действительно, изменились, и, скорее всего, мы имеем дело с новым трендом. Мне кажется, покупка рисков может продолжиться и на следующей неделе, что может привести к дальнейшему укреплению рубля.

На мой взгляд, это ещё один сигнал того, что настроения, действительно, изменились, и, скорее всего, мы имеем дело с новым трендом. Мне кажется, покупка рисков может продолжиться и на следующей неделе, что может привести к дальнейшему укреплению рубля.

2018 September 24

ОПЕК и Россия отвергли призыв Трампа к скорейшему увеличению добычи... https://t.co/4yVfV4hefT

— Агентство Рейтер (@reuters_russia) September 24, 2018

— Агентство Рейтер (@reuters_russia) September 24, 2018

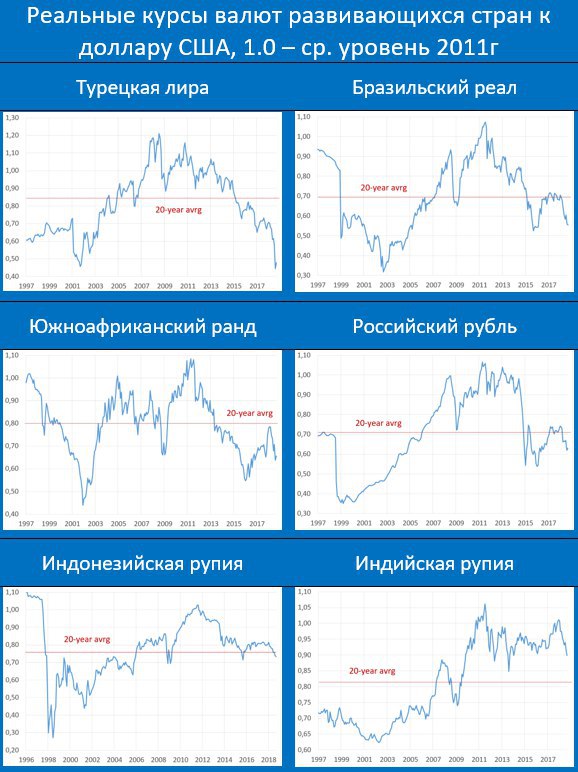

Реальный курс лиры (с учётом инфляции в Турции и США) находится на историческом минимуме. Ниже среднеисторических уровней валюты Бразилии, ЮАР, России. Наиболее дорогими выглядят азиатские валюты

Комментарии к вышеприведённым графикам https://t.me/russianmacro/3303

Реальный курс – это номинальный курс, скорректированный на инфляцию в двух странах. В этом году упали все валюты крупнейших emerging markets (за исключением мексиканского песо). Реальные курсы показывают, насколько сильно упали валюты с учётом инфляции. Наиболее сильное падение реальных курсов валют наблюдается в Турции (-31%), Бразилии (-20%), России (-12%), Индонезии (-9%). При этом в Турции курс национальной валюты находится на историческом минимуме, в Бразилии и России – заметно ниже среднеисторических значений, в Индонезии – примерно на среднем уровне за последние 20 лет.

Для экономистов важны именно реальные курсы, т.к. именно они определяют структуру экономики, т.е. пропорции между внутренним и внешним спросом. Если ваша валюта девальвируется пропорционально инфляции, то реальный курс при этом не меняется, и соответственно заметного влияния на экспорт/импорт не происходит. Если же реальный курс снижается, то это стимулирует экспорт и подавляет импорт. В результате торговый баланс улучшается, что начинает оказывать поддержку курсу национальной валюты.

Масштаб девальвации валют EM в реальном выражении, наблюдающийся в этом году, достаточно существенен, чтобы включить механизм корректировки торгового баланса. Другое дело, что это процесс инерционный, и быстро такая корректировка не происходит. Этот процесс может остановиться, если в рассматриваемых странах произойдёт резкое ускорение инфляции. Это приведёт к укреплению реальных курсов валют, и тогда в номинальном выражении они перестанут выглядеть столь привлекательными, как сейчас.

Именно поэтому для инвесторов в нынешней ситуации так важна жёсткая кредитно-денежная политика. Если рынок будет уверен, что инфляция в странах EM остаётся под контролем, то потоки капиталов вновь начнут разворачиваться в сторону этих стран, и их валюты начнут укрепляться.

Реальный курс – это номинальный курс, скорректированный на инфляцию в двух странах. В этом году упали все валюты крупнейших emerging markets (за исключением мексиканского песо). Реальные курсы показывают, насколько сильно упали валюты с учётом инфляции. Наиболее сильное падение реальных курсов валют наблюдается в Турции (-31%), Бразилии (-20%), России (-12%), Индонезии (-9%). При этом в Турции курс национальной валюты находится на историческом минимуме, в Бразилии и России – заметно ниже среднеисторических значений, в Индонезии – примерно на среднем уровне за последние 20 лет.

Для экономистов важны именно реальные курсы, т.к. именно они определяют структуру экономики, т.е. пропорции между внутренним и внешним спросом. Если ваша валюта девальвируется пропорционально инфляции, то реальный курс при этом не меняется, и соответственно заметного влияния на экспорт/импорт не происходит. Если же реальный курс снижается, то это стимулирует экспорт и подавляет импорт. В результате торговый баланс улучшается, что начинает оказывать поддержку курсу национальной валюты.

Масштаб девальвации валют EM в реальном выражении, наблюдающийся в этом году, достаточно существенен, чтобы включить механизм корректировки торгового баланса. Другое дело, что это процесс инерционный, и быстро такая корректировка не происходит. Этот процесс может остановиться, если в рассматриваемых странах произойдёт резкое ускорение инфляции. Это приведёт к укреплению реальных курсов валют, и тогда в номинальном выражении они перестанут выглядеть столь привлекательными, как сейчас.

Именно поэтому для инвесторов в нынешней ситуации так важна жёсткая кредитно-денежная политика. Если рынок будет уверен, что инфляция в странах EM остаётся под контролем, то потоки капиталов вновь начнут разворачиваться в сторону этих стран, и их валюты начнут укрепляться.