По данным ЦБ

положительное сальдо текущего счета платежного баланса в январе-августе 2018 года составило $69.0 млрд по сравнению с $19.1 млрд за аналогичный период прошлого года. Ранее ЦБ оценивал профицит current account (CA) по итогам 7 месяцев в

$60.7 млрд. Это значит, что в августе профицит составил

$8.3 млрд. Это фантастическая цифра! Как я уже неоднократно отмечал, платёжный баланс у нас имеет ярко выраженную сезонность

https://t.me/russianmacro/2511, и август один из самых слабых месяцев в году (в 2016-17 гг в августе был дефицит CA). Единственный раз за всю историю профицит CA в августе был выше, чем сейчас – это было в 2008г, когда нефть торговалась под $100.

Кстати, августовский профицит перекрыл объём интервенций ЦБ. В августе он купил для Минфина в рамках бюджетного правила менее $6 млрд. А в сентябре, напомню, вообще не покупает. При этом профицит CA в сентябре будет выше, чем в августе.

Так почему же при столь высоком профицит CA и отсутствии интервенций ЦБ рубль испытал столь внушительный обвал? Так экспортёры же не обязаны продавать валюту (и правильно). А кого-то даже освободили от штрафов за невозврат валютной выручки на счета в российских банках.

Сегодня все каналы накинулись на Орешкина, посоветовавшего гражданам продавать доллары. На самом деле, в данном случае он может оказаться прав. А может и ошибиться. Ни он, ни мы с Вами точно не знаем, как будет развиваться санкционная история и кризисные процессы на EM. Именно эта неопределённость и заставляет экспортёров придерживать продажу валюты.

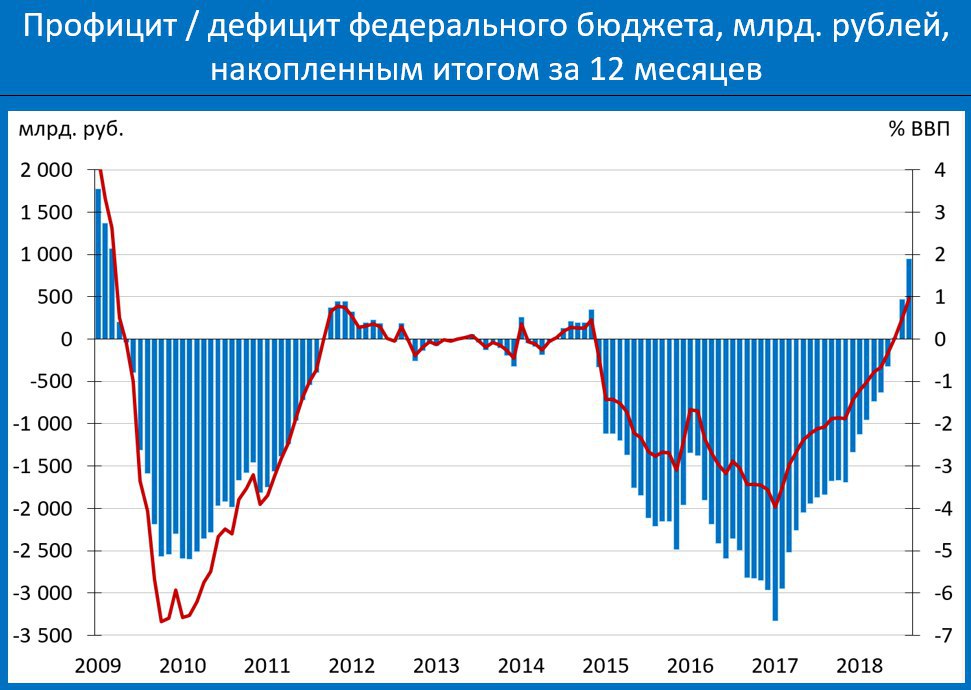

Пока что фундаментальная стоимость рубля, действительно, не сильно изменилась и находится около 60 рублей за доллар (оценки Минэка – около 64 рублей за доллар – традиционно занижены для национальной валюты). Но она может измениться, если повторится шоковый сценарий 2014 года – двузначные инфляция и процентные ставки. Тогда может быть и 70, и 80, и выше. Очень многое зависит сейчас от ЦБ – сможет ли он удержать ситуацию под контролем?