Size: a a a

2018 June 15

‼️ 7.25% Банк России оставил ключевую ставку на прежнем уровне

• БАНК РОССИИ ПЕРЕСМОТРЕЛ ВВЕРХ ПРОГНОЗ ИНФЛЯЦИИ С УЧЕТОМ ПРЕДЛАГАЕМОГО ПОВЫШЕНИЯ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ В 2019 ГОДУ; ПРОГНОЗИРУЕТ ГОДОВУЮ ИНФЛЯЦИЮ В 3,5–4% В КОНЦЕ 2018 ГОДА И ЕЕ КРАТКОСРОЧНОЕ ПОВЫШЕНИЕ ДО 4–4,5% В 2019 ГОДУ; ТЕМПЫ РОСТА ПОТРЕБИТЕЛЬСКИХ ЦЕН ВЕРНУТСЯ К 4% В НАЧАЛЕ 2020 ГОДА

• БАЛАНС РИСКОВ ДО КОНЦА 2019 ГОДА СМЕСТИЛСЯ В СТОРОНУ ПРОИНФЛЯЦИОННЫХ РИСКОВ

• С УЧЕТОМ ВЛИЯНИЯ ПРЕДЛОЖЕННЫХ НАЛОГОВО-БЮДЖЕТНЫХ МЕР НА ИНФЛЯЦИЮ И ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ ТРЕБУЕТСЯ ЗАМЕДЛЕНИЕ ПЕРЕХОДА К НЕЙТРАЛЬНОЙ ДКП

• БАНК РОССИИ БУДЕТ УДЕЛЯТЬ ОСОБОЕ ВНИМАНИЕ ОЦЕНКЕ ВТОРИЧНЫХ ЭФФЕКТОВ (В ТОМ ЧИСЛЕ РЕАКЦИИ ИНФЛЯЦИОННЫХ ОЖИДАНИЙ), МАСШТАБ КОТОРЫХ СЕЙЧАС СЛОЖНО ОЦЕНИТЬ В ПОЛНОЙ МЕРЕ

• БАНК РОССИИ СОХРАНИЛ ПРОГНОЗ ТЕМПА ПРИРОСТА ВВП В 2018 ГОДУ В 1,5 - 2%

• В 2019Г ЕСТЬ РИСК НЕКОТОРОГО ЗАМЕДЛЕНИЯ ДЕЛОВОЙ АКТИВНОСТИ

• БАЛАНС РИСКОВ ДО КОНЦА 2019 ГОДА СМЕСТИЛСЯ В СТОРОНУ ПРОИНФЛЯЦИОННЫХ РИСКОВ

• С УЧЕТОМ ВЛИЯНИЯ ПРЕДЛОЖЕННЫХ НАЛОГОВО-БЮДЖЕТНЫХ МЕР НА ИНФЛЯЦИЮ И ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ ТРЕБУЕТСЯ ЗАМЕДЛЕНИЕ ПЕРЕХОДА К НЕЙТРАЛЬНОЙ ДКП

• БАНК РОССИИ БУДЕТ УДЕЛЯТЬ ОСОБОЕ ВНИМАНИЕ ОЦЕНКЕ ВТОРИЧНЫХ ЭФФЕКТОВ (В ТОМ ЧИСЛЕ РЕАКЦИИ ИНФЛЯЦИОННЫХ ОЖИДАНИЙ), МАСШТАБ КОТОРЫХ СЕЙЧАС СЛОЖНО ОЦЕНИТЬ В ПОЛНОЙ МЕРЕ

• БАНК РОССИИ СОХРАНИЛ ПРОГНОЗ ТЕМПА ПРИРОСТА ВВП В 2018 ГОДУ В 1,5 - 2%

• В 2019Г ЕСТЬ РИСК НЕКОТОРОГО ЗАМЕДЛЕНИЯ ДЕЛОВОЙ АКТИВНОСТИ

Комментарии к решению ЦБ и прогнозам https://t.me/russianmacro/2229

По ставке писал ранее https://t.me/russianmacro/2225. Здесь абсолютно логичное и правильное решение. Никаких сюрпризов.

А вот что касается прогнозов, то вполне ожидаемо повышение прогноза инфляции на этот год до 3.5-4%. Правда, я думаю, в следующем году разгон инфляции может оказаться чуть посильнее, чем прогнозирует ЦБ (4.0-4.5%), вплоть до 5% +/-. Несколько неожиданным для меня стало сохранение прогноза ВВП на этот год, я думал, что снизят с 1.5-2% до 1.3-1.8%. ЦБ говорит о риске замедления деловой активности в 2019г. На мой взгляд, охлаждающий эффект на деловую активность от повышения НДС может проявиться уже в этом году. Вдобавок, внешний фон, конъюнктура развивающихся рынков, продолжает ухудшаться, и это тоже может оказать влияние на деловую активность.

ЦБ говорит о замедлении перехода к нейтральной ДКП. Для этого перехода нужно всего лишь 1 раз снизить ставку с 7.25 до 7.0%. Думаю, ЦБ всё-таки попытается это сделать в текущем году, как только появится «окно» - стабилизация emerging markets. Но в следующем году, скорее всего, будет держать ставку на 7%. Если и опустит ниже 7%, то только к концу 2019 года, когда инфляционные эффекты от налоговых решений пойдут на убыль. Рисков повышения ставки я пока не вижу. Это возможно только в случае серьёзного кризиса на развивающихся рынках. Его я не жду.

Мой прогноз по ставке на конец 2018 год – 7.0% (снижение не ранее сентября). Прогноз по ставке на конец 2019 года – 6.75% (снижение в 4-м квартале 2019г).

По ставке писал ранее https://t.me/russianmacro/2225. Здесь абсолютно логичное и правильное решение. Никаких сюрпризов.

А вот что касается прогнозов, то вполне ожидаемо повышение прогноза инфляции на этот год до 3.5-4%. Правда, я думаю, в следующем году разгон инфляции может оказаться чуть посильнее, чем прогнозирует ЦБ (4.0-4.5%), вплоть до 5% +/-. Несколько неожиданным для меня стало сохранение прогноза ВВП на этот год, я думал, что снизят с 1.5-2% до 1.3-1.8%. ЦБ говорит о риске замедления деловой активности в 2019г. На мой взгляд, охлаждающий эффект на деловую активность от повышения НДС может проявиться уже в этом году. Вдобавок, внешний фон, конъюнктура развивающихся рынков, продолжает ухудшаться, и это тоже может оказать влияние на деловую активность.

ЦБ говорит о замедлении перехода к нейтральной ДКП. Для этого перехода нужно всего лишь 1 раз снизить ставку с 7.25 до 7.0%. Думаю, ЦБ всё-таки попытается это сделать в текущем году, как только появится «окно» - стабилизация emerging markets. Но в следующем году, скорее всего, будет держать ставку на 7%. Если и опустит ниже 7%, то только к концу 2019 года, когда инфляционные эффекты от налоговых решений пойдут на убыль. Рисков повышения ставки я пока не вижу. Это возможно только в случае серьёзного кризиса на развивающихся рынках. Его я не жду.

Мой прогноз по ставке на конец 2018 год – 7.0% (снижение не ранее сентября). Прогноз по ставке на конец 2019 года – 6.75% (снижение в 4-м квартале 2019г).

‼️ НАБИУЛЛИНА: ПЕРЕХОД К НЕЙТРАЛЬНОЙ ПОЛИТИКЕ БОЛЕЕ ВЕРОЯТЕН В 2019 ГОДУ!

Это сюрприз! Я был неправ https://t.me/russianmacro/2230, говоря о возможности одного снижения ставки в этом году. Последнее заявление Набиуллиной - это чёткий сигнал, что снижения ставки в этом году ждать не стоит.

Это сюрприз! Я был неправ https://t.me/russianmacro/2230, говоря о возможности одного снижения ставки в этом году. Последнее заявление Набиуллиной - это чёткий сигнал, что снижения ставки в этом году ждать не стоит.

По данным Росстата, инфляция за период с 1 по 9 июня составила 0.12%. Среднесуточный рост цен – 0.013% – на том же уровне, что в апреле и в мае. Годовой показатель инфляции – около 2.4%.

Рост розничных цен на бензин после снижения акцизов замедлился, но не остановился. С начала июня цены на бензин выросли на 0.9% (8.2% с начала года).

Напомню, что в июне прошлого года наблюдался краткосрочный всплеск инфляции до 0.6%. Если до конца июня среднесуточный рост цен останется на том же уровне, что и сейчас, то годовой показатель инфляции к концу месяца снизится до 2.2%.

Рост розничных цен на бензин после снижения акцизов замедлился, но не остановился. С начала июня цены на бензин выросли на 0.9% (8.2% с начала года).

Напомню, что в июне прошлого года наблюдался краткосрочный всплеск инфляции до 0.6%. Если до конца июня среднесуточный рост цен останется на том же уровне, что и сейчас, то годовой показатель инфляции к концу месяца снизится до 2.2%.

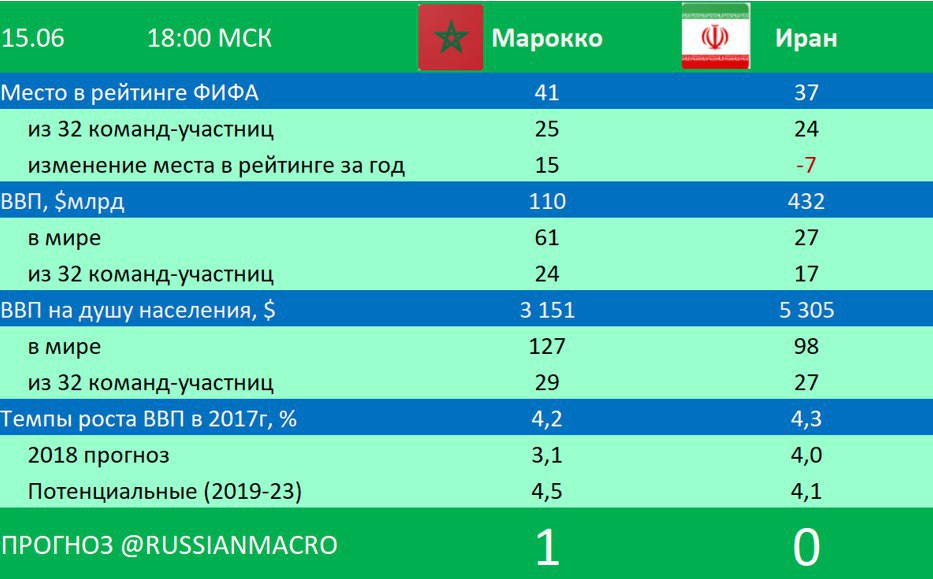

Две равные сборные. Две одинаково бедные экономики, Иран ещё и под санкциями. Иранская сборная последний год скатывалась вниз в рейтинге, а марокканская – прогрессировала. Наш прогноз: 1-0

Два гранда, претендующих на самые высокие места на ЧМ. Близкие позиции в рейтинге ФИФА и близкие показатели экономик. Кроме Роналду мы не видим аргументов в пользу одной из команд. Наш прогноз: 1-1

Похоже, рынок воспринял сегодняшние слова Набиуллиной также, как и я https://t.me/russianmacro/2231 - забудьте про снижение ставок! На ОФЗ обвал! Цены на апрельских минимумах. А доллар пробил 63...

2018 June 16

ЦБ сохранил прогноз ВВП на 3-хлетний период на уровне 1.5-2.0%. Прогноз инвестиций понижен на всём периоде. Прогноз по расходам домохозяйств понижен на этот год и повышен на следующий

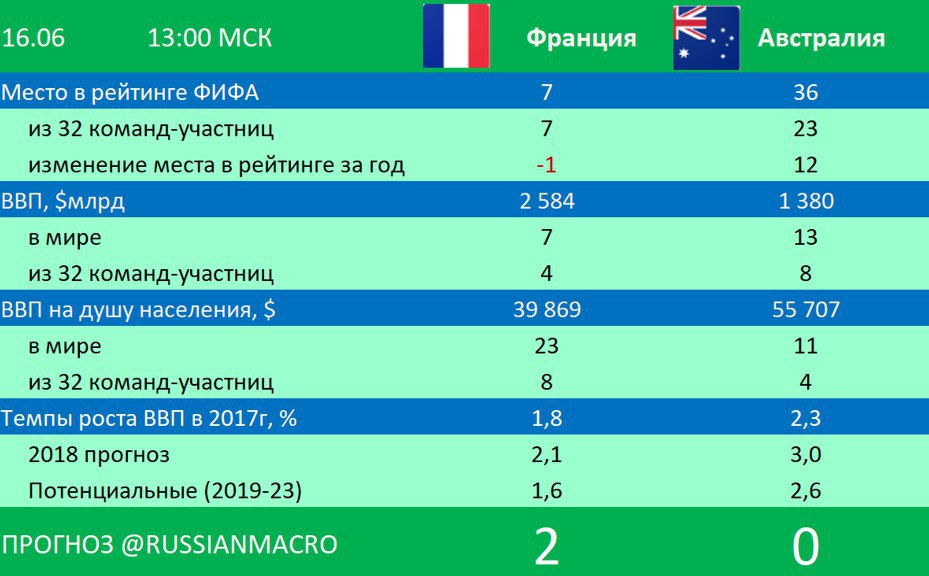

Австралия – одна из самых богатых экономик мира по ВВП на душу населения. Её сборная прогрессирует, но до топ-уровня пока далековато. Франция – один из главных претендентов на кубок. Наш прогноз: 2-0

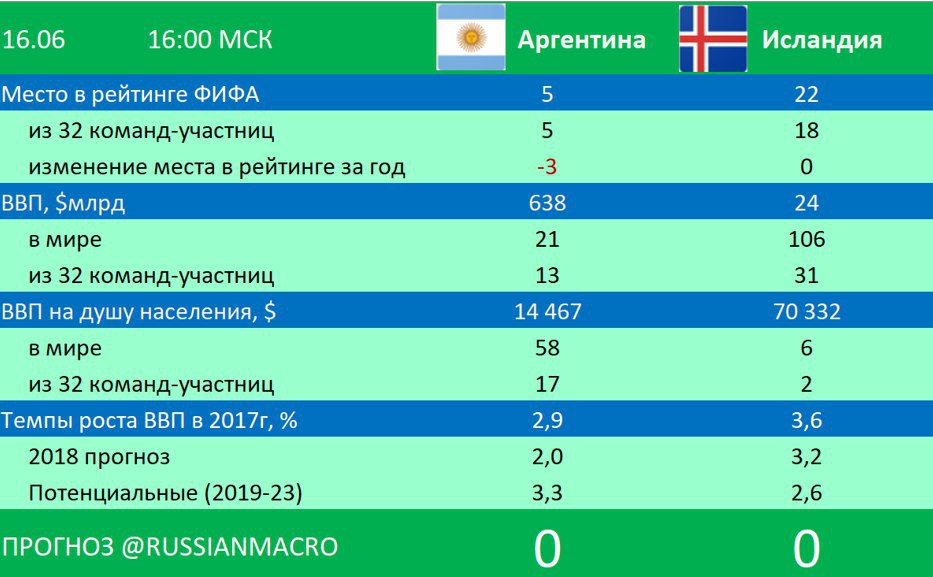

Исландия – самая богатая страна на ЧМ после Швейцарии. Викинги появились в финалах международных турниров лишь 2 года назад, и с тех пор не перестают удивлять. Ставим на ничью, но болеем за Исландию!

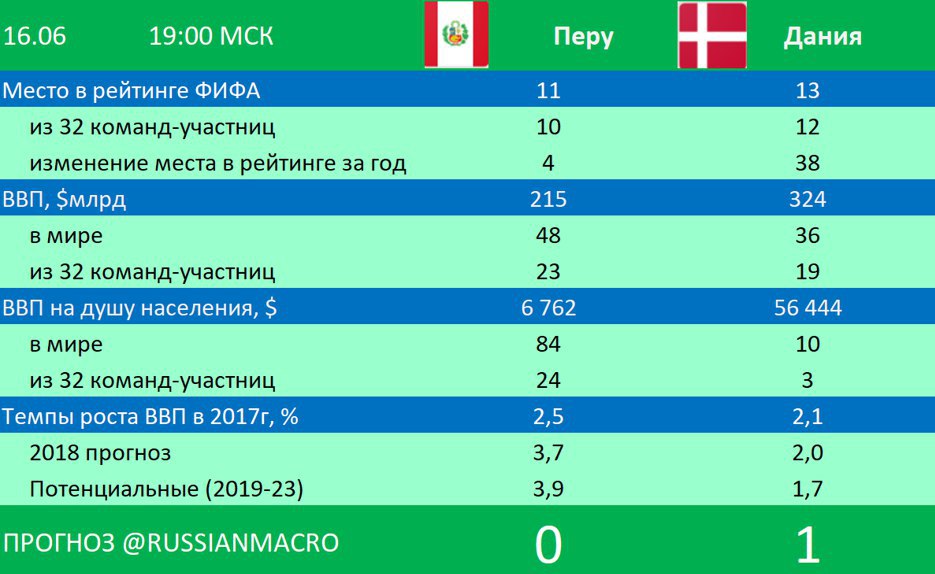

Экономика Дании превосходит Перу в 8.3 раза по ВВП на душу населения. А в рейтинге ФИФА Перу стоит чуть выше. Для @russianmacro экономические аргументы весомы. Ставим на Данию! Прогноз: 0-1

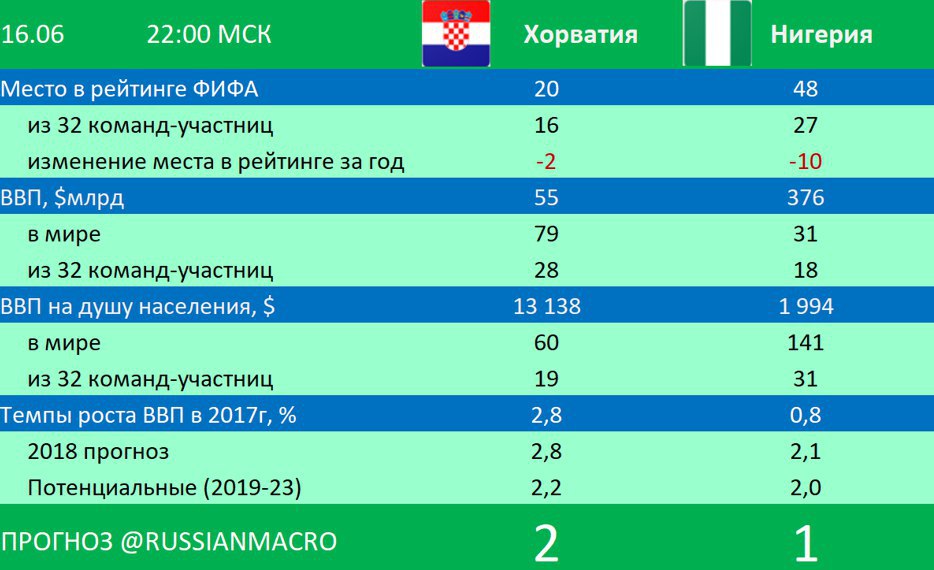

Нигерия – одна из самых бедных стран на ЧМ (беднее только Сенегал). Её сборная, сколоченная из футболистов, играющих в Европе, – крепкий середнячок. Ждём интересного матча. Наш прогноз: 2-1

2018 June 17

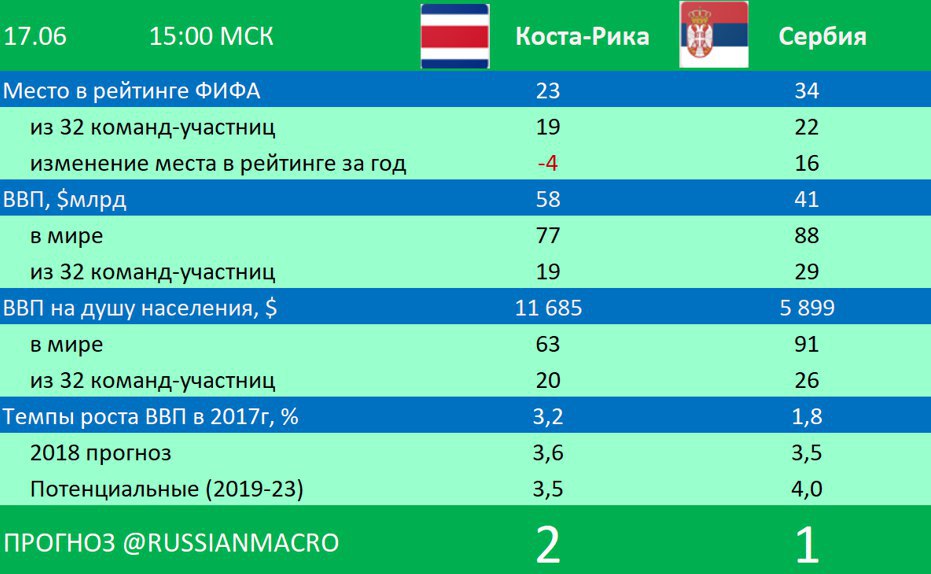

Коста-Рика – более крупная и богатая экономика, чем Сербия. Да и в рейтинге ФИФА они стоят выше. При этом букмекеры считают победу Коста-Рики менее вероятной. А мы ставим на них! Наш прогноз: 2-1

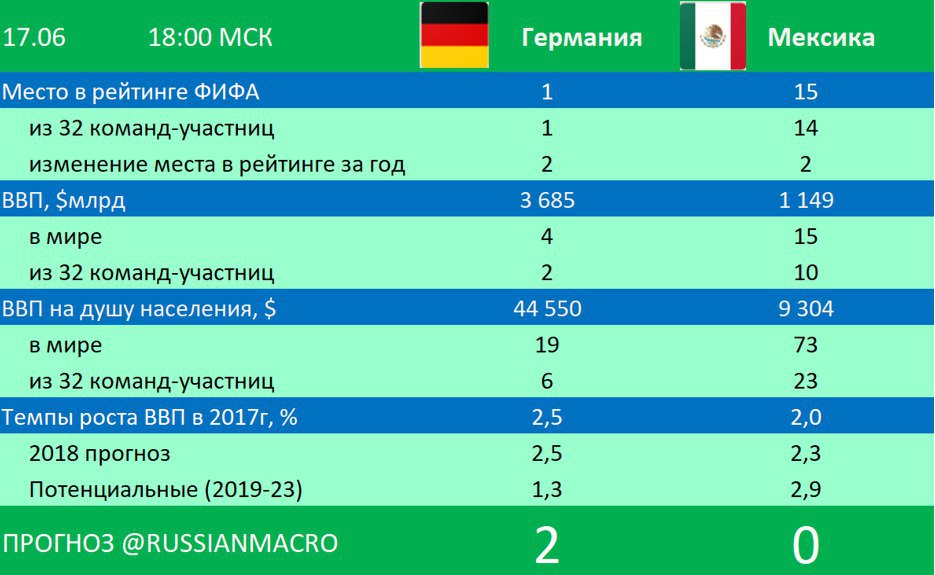

@russianmacro очень симпатичны латиноамериканские команды! Но какие аргументы против машины?! Наш прогноз 2:0

Самая титулованная футбольная сборная против самой богатой и успешной экономики мира. Швейцария высоко стоит и в рейтинге ФИФА. Бразилия конечно фаворит, но результат далеко не предрешён! Прогноз: 1-1

Решение ЦБ действовать с запасом может оказаться эффективным

Решение ЦБ по ставке было ожидаемым. Но вот пресс-конференция оказалась полным шоком! Фактически Эльвира Набиуллина одной фразой сдвинула рыночные ожидания с 6.75% (консенсус-прогноз на конец года) до 7.25%. Отсюда и такая резкая реакция на рынке ОФЗ. Правда, этой распродаже поспособствовал и внешний фон, но основную роль всё-таки сыграли заявления Набиуллиной. Эмоции у частников рынка в пятницу зашкаливали. Я даже сейчас и не вспомню, когда бы заседания ЦБ по ставке оказывали столь значимое влияние на рынок. Главный вопрос – зачем ЦБ это сделал? Ведь можно было плавно менять ожидания, скорректировав их сначала на 7.0%. Вдобавок, ведь ситуация на emerging markets за полгода может сильно измениться, и основания для снижения ставок могут появиться. Да и ситуация с налогами и их влиянием не была для ЦБ неожиданной. Все последние месяцы они участвовали в дискуссии по налогам и давно уже понимали, что такой сценарий с НДС базовый.

Могу предложить следующее объяснение такой радикальности ЦБ. С апреля мы видим нарастающее давление на EM. Ситуация становится всё более и более тревожной. При этом мы видим, что эпизодически давление возрастает на тех рынках, в отношении макростабильности которых возникают сомнения. И действия Центробанков стран EM в направлении ужесточения монетарной политики в каждом случае оказывали стабилизирующее воздействие. Возможно, такие радикальные действия нашего ЦБ направлены как-раз на то, чтобы в корне пресечь все сомнения относительно макростабильности российской экономики. У меня вообще все последние годы стойкое ощущение, что ЦБ действует с запасом (речь о том, что в 2016-17гг мог бы снижать ставку быстрее, но не хотел даже минимально рисковать).

Думаю, что такой месседж рынкам должен быть воспринят. Да, краткосрочная реакция была шоковой, и, возможно, мы увидим продажи ещё и в начале недели. Но думаю, что долговой рынок быстро стабилизируется и, возможно, даже на более высоком уровне, чем сейчас (доходность немного снизится). Ну а если на emerging markets начнутся более серьёзные события, то вот здесь жёсткая с запасом позиция ЦБ будет максимально оценена инвесторами.

Я не исключаю, что ЦБ может ещё и скорректировать уровень нейтральной ставки вверх (это станет сигналом к возможному повышению номинальной ставки). Пока это маловероятно, но логическое обоснование для этого есть. Дело в том, что при оценке нейтральной ставки ЦБ учитывает страновые риски (главный индикатор здесь – 5-летний CDS). А после введения в апреле санкций страновые риски выросли, и вряд ли в ближайшее время вернутся к прежним уровням.

Кстати, пенсионная реформа – это тоже фактор поддержки локального долгового рынка. Повышение пенсионного возраста закрывает многолетнюю разраставшуюся дыру, связанную с несбалансированностью пенсионной системы (правда, закрывать её нужно было другими методами). Для оценки долгосрочных рисков бюджетной системы это был один из главных рисков для инвесторов. Отмечу, что эта реформа может стать одним из аргументов для повышения суверенного рейтинга России (правда, думаю, не в этом году).

А вот повышение НДС – это, к сожалению, однозначно разрушительное решение. Не только с точки зрения замедления темпов роста и без того стагнирующей экономики, но и с точки зрения обеспечения макростабильности. А последнее в условиях нарастающего давления на emerging markets и увеличивающейся вероятности масштабного кризиса становится критически важным! Повышение НДС делает нас более уязвимыми к глобальным потрясениям! Это нельзя игнорировать.

Кстати, по обоим решениям я не исключаю возможности корректировок в ходе прохождения законопроектов через Госдуму.

Решение ЦБ по ставке было ожидаемым. Но вот пресс-конференция оказалась полным шоком! Фактически Эльвира Набиуллина одной фразой сдвинула рыночные ожидания с 6.75% (консенсус-прогноз на конец года) до 7.25%. Отсюда и такая резкая реакция на рынке ОФЗ. Правда, этой распродаже поспособствовал и внешний фон, но основную роль всё-таки сыграли заявления Набиуллиной. Эмоции у частников рынка в пятницу зашкаливали. Я даже сейчас и не вспомню, когда бы заседания ЦБ по ставке оказывали столь значимое влияние на рынок. Главный вопрос – зачем ЦБ это сделал? Ведь можно было плавно менять ожидания, скорректировав их сначала на 7.0%. Вдобавок, ведь ситуация на emerging markets за полгода может сильно измениться, и основания для снижения ставок могут появиться. Да и ситуация с налогами и их влиянием не была для ЦБ неожиданной. Все последние месяцы они участвовали в дискуссии по налогам и давно уже понимали, что такой сценарий с НДС базовый.

Могу предложить следующее объяснение такой радикальности ЦБ. С апреля мы видим нарастающее давление на EM. Ситуация становится всё более и более тревожной. При этом мы видим, что эпизодически давление возрастает на тех рынках, в отношении макростабильности которых возникают сомнения. И действия Центробанков стран EM в направлении ужесточения монетарной политики в каждом случае оказывали стабилизирующее воздействие. Возможно, такие радикальные действия нашего ЦБ направлены как-раз на то, чтобы в корне пресечь все сомнения относительно макростабильности российской экономики. У меня вообще все последние годы стойкое ощущение, что ЦБ действует с запасом (речь о том, что в 2016-17гг мог бы снижать ставку быстрее, но не хотел даже минимально рисковать).

Думаю, что такой месседж рынкам должен быть воспринят. Да, краткосрочная реакция была шоковой, и, возможно, мы увидим продажи ещё и в начале недели. Но думаю, что долговой рынок быстро стабилизируется и, возможно, даже на более высоком уровне, чем сейчас (доходность немного снизится). Ну а если на emerging markets начнутся более серьёзные события, то вот здесь жёсткая с запасом позиция ЦБ будет максимально оценена инвесторами.

Я не исключаю, что ЦБ может ещё и скорректировать уровень нейтральной ставки вверх (это станет сигналом к возможному повышению номинальной ставки). Пока это маловероятно, но логическое обоснование для этого есть. Дело в том, что при оценке нейтральной ставки ЦБ учитывает страновые риски (главный индикатор здесь – 5-летний CDS). А после введения в апреле санкций страновые риски выросли, и вряд ли в ближайшее время вернутся к прежним уровням.

Кстати, пенсионная реформа – это тоже фактор поддержки локального долгового рынка. Повышение пенсионного возраста закрывает многолетнюю разраставшуюся дыру, связанную с несбалансированностью пенсионной системы (правда, закрывать её нужно было другими методами). Для оценки долгосрочных рисков бюджетной системы это был один из главных рисков для инвесторов. Отмечу, что эта реформа может стать одним из аргументов для повышения суверенного рейтинга России (правда, думаю, не в этом году).

А вот повышение НДС – это, к сожалению, однозначно разрушительное решение. Не только с точки зрения замедления темпов роста и без того стагнирующей экономики, но и с точки зрения обеспечения макростабильности. А последнее в условиях нарастающего давления на emerging markets и увеличивающейся вероятности масштабного кризиса становится критически важным! Повышение НДС делает нас более уязвимыми к глобальным потрясениям! Это нельзя игнорировать.

Кстати, по обоим решениям я не исключаю возможности корректировок в ходе прохождения законопроектов через Госдуму.

2018 June 18

Доходности ОФЗ в длинной и средней части кривой закрылись в пятницу выше апрельских максимумов. Помимо заявлений ЦБ этому помог и обвал цен на нефть с $76 до $73. На мой взгляд, реакция ОФЗ избыточна

Один из аргументов – почему реакция ОФЗ избыточна – динамика страновых рисков. CDS на Россию увеличился, но пока что ниже апрельских минимумов. При этом жёсткость ЦБ снижает инфляционные риски