Size: a a a

2019 June 20

Американские фондовые индексы ни сегодня - завтра обновят исторические максимумы. Снижение ставок на фоне такой эйфории - это какой-то нонсенс... 🤔

ЦБ Бразилии на состоявшемся вчера заседании оставил ключевую ставку без изменений на уровне 6.50% годовых.

Инфляция в Бразилии в мае составляла 4.66% гг. Инфляционный таргет ЦБ Бразилии составляет 4.5% +/-2%. Ожидания по ставке на ближайшие 12 месяцев остаются скорее нейтральными.

На финансовых рынках Бразилии такая же эйфория, как и во всём мире. Индекс акций Bovespa обновил исторический максимум.

Инфляция в Бразилии в мае составляла 4.66% гг. Инфляционный таргет ЦБ Бразилии составляет 4.5% +/-2%. Ожидания по ставке на ближайшие 12 месяцев остаются скорее нейтральными.

На финансовых рынках Бразилии такая же эйфория, как и во всём мире. Индекс акций Bovespa обновил исторический максимум.

Мексиканский парламент ратифицировал вчера трёхсторонний договор о свободной торговле USMCA (the United States—Mexico—Canada Agreement). Безусловно, позитивная новость для мексиканских рынков, которые, как и весь мир, чувствуют себя в последнее время очень неплохо, даже несмотря на недавнее снижение рейтингов https://t.me/russianmacro/5301

Трамп заявил, что в Осаке, помимо встречи с Си Цзиньпинем, планирует встретиться ещё и с Путиным. По словам Трампа, США важно иметь хорошие отношения и с Китаем, и с Россией.

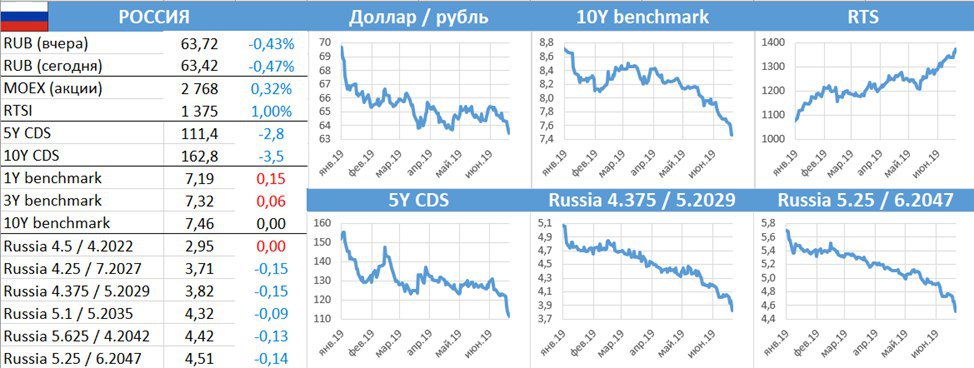

На российских рынках сегодня такая же эйфория, как и во всем мире. Доллар/рубль опустился в район 63.4 – уровни, которых мы не видели с августа прошлого года

На российских рынках сегодня такая же эйфория, как и во всем мире. Доллар/рубль опустился в район 63.4 – уровни, которых мы не видели с августа прошлого года

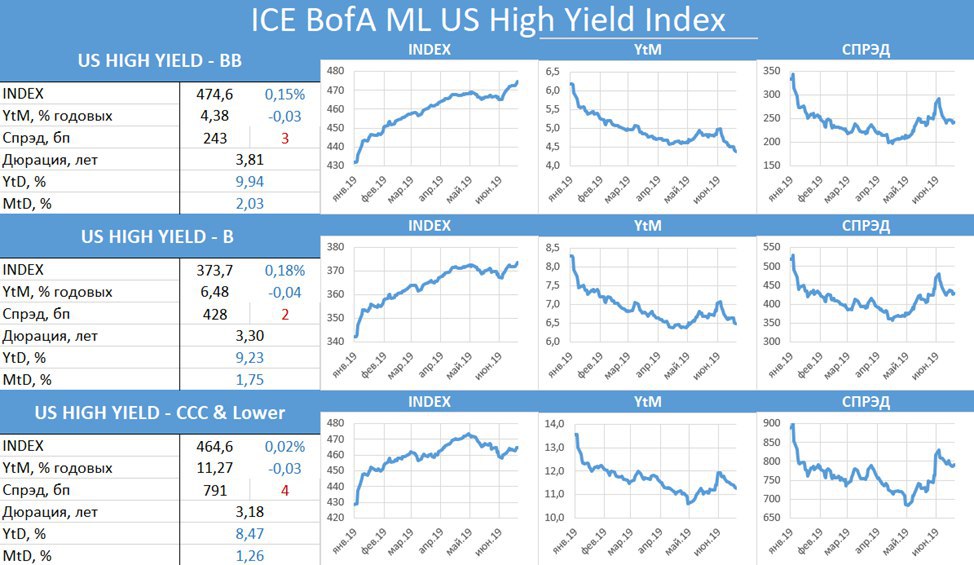

Индексы High Yield обновили максимумы, доходности – на годовых low, но спрэды пока что выше, чем были весной, до начала майской коррекции.

Пока что наиболее сильный рост демонстрируют более качественные эмитенты – BB. Бумаги B отстают, а мусорные бонды (CCC) особым спросом не пользуются. Это может свидетельствовать о том, что жадность ещё не окончательно победила страх. А это значит, что ралли, скорее всего, ещё продолжится.

Пока что наиболее сильный рост демонстрируют более качественные эмитенты – BB. Бумаги B отстают, а мусорные бонды (CCC) особым спросом не пользуются. Это может свидетельствовать о том, что жадность ещё не окончательно победила страх. А это значит, что ралли, скорее всего, ещё продолжится.

ЦБ Индонезии незначительно смягчил кредитно-денежную политику и дал сигнал, что будет снижать ставку.

На состоявшемся сегодня заседании ключевая ставка была оставлена без изменений - 6.0%. В то же время на 50 бп была снижена норма обязательного резервирования.

Инфляция в Индонезии в мае выросла с 2.83 до 3.32% гг, вернувшись в диапазон инфляционного таргета ЦБ, который составляет 4% +/-1%.

В пресс-релизе ЦБ отмечается: "Недавняя эскалация напряженности в международной торговле подорвала показатели экспорта в Индонезии из-за ограниченного мирового спроса и более низких цен на сырьевые товары, несмотря на относительное улучшение ряда товаров, включая химикаты, железо и сталь, уголь, а также растительное масло. Инвестиции, не связанные со строительством, до сих пор не смогли значительно увеличиться вследствие ограничения экспорта, несмотря на положительный рост инвестиций в строительство. Между тем, ожидается, что потребление возрастет на фоне сохранения покупательской способности населения"

На состоявшемся сегодня заседании ключевая ставка была оставлена без изменений - 6.0%. В то же время на 50 бп была снижена норма обязательного резервирования.

Инфляция в Индонезии в мае выросла с 2.83 до 3.32% гг, вернувшись в диапазон инфляционного таргета ЦБ, который составляет 4% +/-1%.

В пресс-релизе ЦБ отмечается: "Недавняя эскалация напряженности в международной торговле подорвала показатели экспорта в Индонезии из-за ограниченного мирового спроса и более низких цен на сырьевые товары, несмотря на относительное улучшение ряда товаров, включая химикаты, железо и сталь, уголь, а также растительное масло. Инвестиции, не связанные со строительством, до сих пор не смогли значительно увеличиться вследствие ограничения экспорта, несмотря на положительный рост инвестиций в строительство. Между тем, ожидается, что потребление возрастет на фоне сохранения покупательской способности населения"

Обращал сегодня внимание на американский High Yield https://t.me/russianmacro/5379, динамика которого свидетельствует о том, что жадность начинает побеждать страх, но пока одержала окончательную победу. На нашем рынке акций всё очень похоже, на что справедливо обращает внимание коллега из Финаскопа https://t.me/FINASCOP/1558.

Причём, у кого-то уже начинают сдавать нервы и появляются рекомендации на продажу всего https://t.me/markettwits/43367. Мне кажется, ещё рановато. Пока музыка играет (снижение ставок), ещё можно танцевать)

Причём, у кого-то уже начинают сдавать нервы и появляются рекомендации на продажу всего https://t.me/markettwits/43367. Мне кажется, ещё рановато. Пока музыка играет (снижение ставок), ещё можно танцевать)

‼️ BREAKING: Al Arabiya reporting that US Decision on Iran Response will be “within hours”

2019 June 21

Минфин разместил вчера доп выпуски еврообондов с погашением в 2029 и 2035гг на $1.5 и $1.0млрд соответственно. Первоначальное размещение 10-летних бондов на $1.5млрд состоялось в марте 2018г, 16-летних на $3млрд – в марте этого года.

По сообщению Минфина, спрос на 10-летние бумаги составил $3.7 млрд, на 16-летние - $3 млрд. Минфин утверждает, что оба выпуска полностью были размещены среди иностранных инвесторов, причем более половины выкупили инвесторы из UK.

В российских евробондах вчера наблюдалось мощнейшее ралли. 10-летние бумаги закрылись на уровне 104.0 (3.88% годовых), Минфин разместил их по 103.40 (3.95% годовых). 16-летние бумаги завершили торги на отметке 108.72 (4.33% годовых), Минфин разместил их по 109.08 (4.30% годовых).

В целом очень удачное размещение. И удачно выбран момент. Вообще, рынок госдолга США и евробондов EM кажется мне сейчас адски перегретым. Но для коррекции нужны новости. Если в Осаке будут позитивные сдвиги в торговых переговорах, возможно, это и станет поводом для коррекции

По сообщению Минфина, спрос на 10-летние бумаги составил $3.7 млрд, на 16-летние - $3 млрд. Минфин утверждает, что оба выпуска полностью были размещены среди иностранных инвесторов, причем более половины выкупили инвесторы из UK.

В российских евробондах вчера наблюдалось мощнейшее ралли. 10-летние бумаги закрылись на уровне 104.0 (3.88% годовых), Минфин разместил их по 103.40 (3.95% годовых). 16-летние бумаги завершили торги на отметке 108.72 (4.33% годовых), Минфин разместил их по 109.08 (4.30% годовых).

В целом очень удачное размещение. И удачно выбран момент. Вообще, рынок госдолга США и евробондов EM кажется мне сейчас адски перегретым. Но для коррекции нужны новости. Если в Осаке будут позитивные сдвиги в торговых переговорах, возможно, это и станет поводом для коррекции

РОСТ ЭКОНОМИКИ В МАЕ БЫЛ БЛИЗОК К НУЛЮ

• Росстат сообщил о заметном ускорении роста реальных зарплат, который составил в мае 2.8% гг. Данные за апрель были существенно пересмотрены в сторону повышения – с 1.6 до 3.1% гг. За январь-май рост реальных зарплат оценивается на уровне 2.0% гг

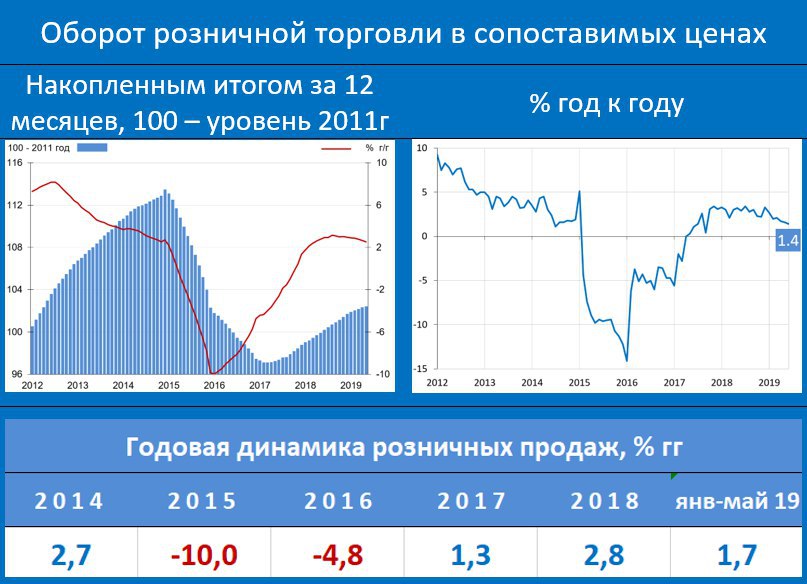

• Несмотря на ускорение роста реальных зарплат, розница продолжает замедляться. В мае рост составил 1.4% гг vs 1.6% гг в апреле (пересмотрено с 1.2% гг). По итогам пяти месяцев рост оценивается в 1.7% гг. Заметно ухудшилась динамика предоставления платных услуг населению – в мае здесь был спад на 0.3% гг

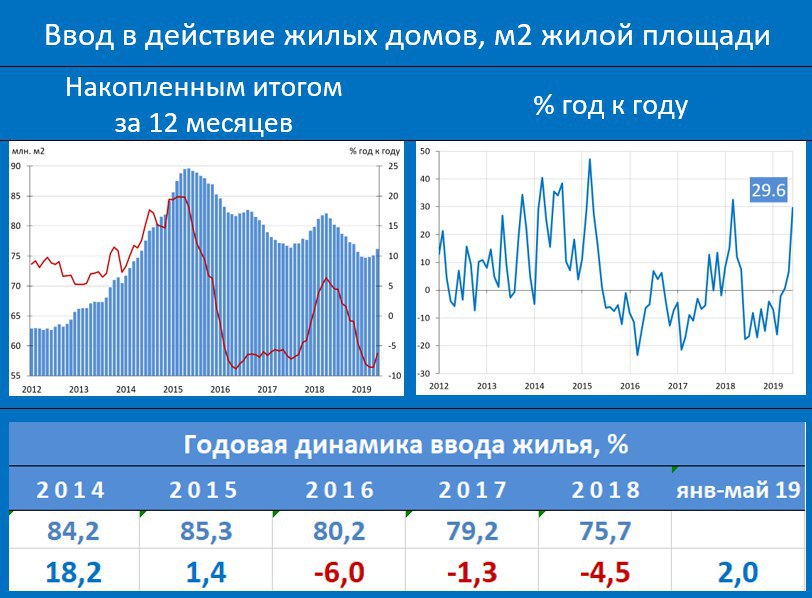

• В строительном секторе сохраняется нулевая динамика. В то же время резко ускорился рост в жилищном строительстве, составивший в мае 29.6% гг. Во многом это эффект базы. По итогам пяти месяцев объёмы сданного жилья возросли на 2.0% гг.

• Исходя из динамики базовых отраслей рост ВВП в мае можно оценить в диапазоне от нуля до 0.5% гг. По итогам пяти месяцев рост ВВП получается 0.6-0.7% гг

• Росстат сообщил о заметном ускорении роста реальных зарплат, который составил в мае 2.8% гг. Данные за апрель были существенно пересмотрены в сторону повышения – с 1.6 до 3.1% гг. За январь-май рост реальных зарплат оценивается на уровне 2.0% гг

• Несмотря на ускорение роста реальных зарплат, розница продолжает замедляться. В мае рост составил 1.4% гг vs 1.6% гг в апреле (пересмотрено с 1.2% гг). По итогам пяти месяцев рост оценивается в 1.7% гг. Заметно ухудшилась динамика предоставления платных услуг населению – в мае здесь был спад на 0.3% гг

• В строительном секторе сохраняется нулевая динамика. В то же время резко ускорился рост в жилищном строительстве, составивший в мае 29.6% гг. Во многом это эффект базы. По итогам пяти месяцев объёмы сданного жилья возросли на 2.0% гг.

• Исходя из динамики базовых отраслей рост ВВП в мае можно оценить в диапазоне от нуля до 0.5% гг. По итогам пяти месяцев рост ВВП получается 0.6-0.7% гг

Росстат пересмотрел данные по рознице с начала года в сторону повышения – примерено на 0.1 пп вверх. Но общей картины это не изменило – рост продолжает замедляться. В мае он составил 1.4% гг vs 1.6% гг в апреле. По итогам пяти месяцев рост в секторе оценивается на уровне 1.7% гг. Минэк по итогам года прогнозирует рост в рознице на 1.6%, что пока выглядит несколько завышенной оценкой.

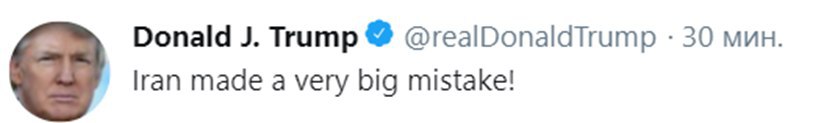

❗️Трамп ночью собирался ударить по Ирану, но, похоже, блефовал. Посредником в попытке завязать переговоры выступал Оман. Но Иран не пошёл на контакт, лишь предупредив о серьёзных международных и региональных последствиях в случае атаки США.

=================

• EXCLUSIVE: IRAN RECEIVED MESSAGE FROM U.S. PRESIDENT TRUMP VIA OMAN OVERNIGHT WARNING OF IMMINENT ATTACK ON IRAN - IRANIAN GOVT OFFICIALS TELL REUTERS

• SOURCES SAY TRUMP IN HIS MESSAGE TO IRAN SAID "WE DON'T WANT WAR BUT TALKS", GAVE TEHRAN A DEADLINE TO START TALKS - OFFICIALS

• IRAN REPLIED TO OMAN THAT SUPREME LEADER KHAMENEI WAS AGAINST "ANY KIND OF TALKS" WITH U.S., BUT HE WOULD BE GIVEN THE MESSAGE - OFFICIALS

• OFFICIALS SAY TRUMP GAVE IRAN "A LIMITED PERIOD OF TIME" TO RESPOND TO HIS MESSAGE

• TEHRAN'S IMMEDIATE RESPONSE TO TRUMP'S MESSAGE WAS A STARK WARNING OVER "REGIONAL AND INTERNATIONAL" CONSEQUENCES OF ANY U.S. MILITARY ACTION – OFFICIALS

REUTERS NEWS

=================

• EXCLUSIVE: IRAN RECEIVED MESSAGE FROM U.S. PRESIDENT TRUMP VIA OMAN OVERNIGHT WARNING OF IMMINENT ATTACK ON IRAN - IRANIAN GOVT OFFICIALS TELL REUTERS

• SOURCES SAY TRUMP IN HIS MESSAGE TO IRAN SAID "WE DON'T WANT WAR BUT TALKS", GAVE TEHRAN A DEADLINE TO START TALKS - OFFICIALS

• IRAN REPLIED TO OMAN THAT SUPREME LEADER KHAMENEI WAS AGAINST "ANY KIND OF TALKS" WITH U.S., BUT HE WOULD BE GIVEN THE MESSAGE - OFFICIALS

• OFFICIALS SAY TRUMP GAVE IRAN "A LIMITED PERIOD OF TIME" TO RESPOND TO HIS MESSAGE

• TEHRAN'S IMMEDIATE RESPONSE TO TRUMP'S MESSAGE WAS A STARK WARNING OVER "REGIONAL AND INTERNATIONAL" CONSEQUENCES OF ANY U.S. MILITARY ACTION – OFFICIALS

REUTERS NEWS

Объём сданного жилья в мае взлетел на 29.6% гг. Во многом это эффект низкой базы прошлого года. По итогам пяти месяцев в жилищном строительстве зафиксирован рост на 2.0% гг.

Росстат сообщает, что во 2-м кв зарплаты растут более чем на 8% год к году в номинальном выражении. А насколько выросла Ваша зарплата за год? Речь идёт о зарплате (а не об общем уровне доходов)

Окончательные результаты

Проголосовало: 3153

❗️21-Jun-2019 15:19:46 - CENTRIST U.S. HOUSE DEMOCRATS BACK LEGISLATION THAT WOULD IMPOSE MORE SANCTIONS ON MOSCOW OVER POLITICAL INTERFERENCE, INCLUDING ON RUSSIAN SOVEREIGN DEBT - Reuters News

===========

НЕОЖИДАННО! ВНОВЬ САНКЦИИ...

===========

НЕОЖИДАННО! ВНОВЬ САНКЦИИ...

ЭКОНОМИКА США ПРОДОЛЖАЕТ ЗАМЕДЛЯТЬСЯ!

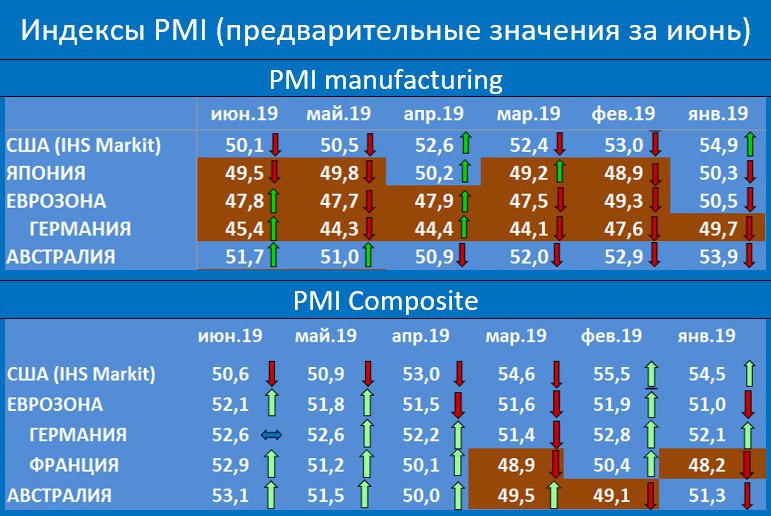

Опубликованные сегодня предварительные индексы PMI по США, Еврозоне, Японии и Австралии рисуют разнонаправленные тренды в мировой экономике.

В Еврозоне экономическая ситуация после резкого ухудшения в 1-м квартале стабилизируется. Eurozone PMI Composite растёт второй месяц подряд, причём немного вверх пошёл и промышленный индекс. Правда, его текущее значение всё-равно остаётся в зоне рецессии, но, по крайней мере, можно говорить, что спад не усиливается.

В США, напротив, экономические тренды идут вниз, причем промышленность вплотную подошла к рецессии. Промышленный PMI упал до 50.1 пункта – минимум за 117 месяцев!

В Австралии, экономика которой в значительной мере завязана на Китай, экономическая ситуация в последние пару месяцев улучшилась, что может служить косвенным индикатором некоторого улучшения в Китае.

Опубликованные сегодня предварительные индексы PMI по США, Еврозоне, Японии и Австралии рисуют разнонаправленные тренды в мировой экономике.

В Еврозоне экономическая ситуация после резкого ухудшения в 1-м квартале стабилизируется. Eurozone PMI Composite растёт второй месяц подряд, причём немного вверх пошёл и промышленный индекс. Правда, его текущее значение всё-равно остаётся в зоне рецессии, но, по крайней мере, можно говорить, что спад не усиливается.

В США, напротив, экономические тренды идут вниз, причем промышленность вплотную подошла к рецессии. Промышленный PMI упал до 50.1 пункта – минимум за 117 месяцев!

В Австралии, экономика которой в значительной мере завязана на Китай, экономическая ситуация в последние пару месяцев улучшилась, что может служить косвенным индикатором некоторого улучшения в Китае.

2019 June 22

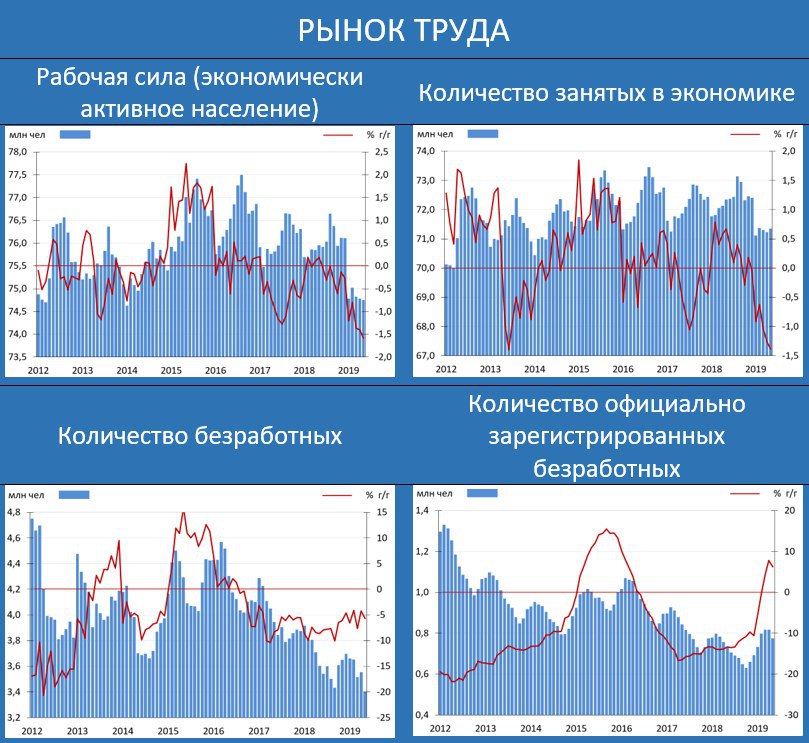

РЫНОК ТРУДА – НЕГАТИВНЫЕ ТРЕНДЫ СОХРАНЯЮТСЯ

• Количество занятых в экономике (в возрасте от 15 до 72 лет) стремительно сокращается. В мае этот показатель составлял 71.4 млн vs 72.4 млн человек годом ранее (-1.4% гг)

• Снижается и количество безработных – с 3.6 млн человек в мае прошлого года до 3.4 млн сейчас (в возрасте от 15 до 72 лет); но при этом количество официально зарегистрированных безработных (т.е. тех, кто стоит на бирже труда и получает пособие) после нескольких лет снижения стало расти – в мае их было 776 тысяч vs 730 тысяч год назад (+6.3% гг)

• Экономическое активное население (безработные + занятые) составляло в мае 74.8 млн vs 76.0 млн человек годом ранее (-1.6% гг)

Столь серьёзное снижение количества занятых в экономике – один из важных факторов торможения экономического роста. Пенсионная реформа была призвана смягчить эту проблему, но пока в статистике этого не видно

• Количество занятых в экономике (в возрасте от 15 до 72 лет) стремительно сокращается. В мае этот показатель составлял 71.4 млн vs 72.4 млн человек годом ранее (-1.4% гг)

• Снижается и количество безработных – с 3.6 млн человек в мае прошлого года до 3.4 млн сейчас (в возрасте от 15 до 72 лет); но при этом количество официально зарегистрированных безработных (т.е. тех, кто стоит на бирже труда и получает пособие) после нескольких лет снижения стало расти – в мае их было 776 тысяч vs 730 тысяч год назад (+6.3% гг)

• Экономическое активное население (безработные + занятые) составляло в мае 74.8 млн vs 76.0 млн человек годом ранее (-1.6% гг)

Столь серьёзное снижение количества занятых в экономике – один из важных факторов торможения экономического роста. Пенсионная реформа была призвана смягчить эту проблему, но пока в статистике этого не видно

• В мае потребность предприятий в работниках лишь на 3.1% превышала уровень мая прошлого года. Динамика этого показателя не говорит о том, что на рынке наблюдается какой-то серьёзный спрос на трудовые ресурсы. Скорее, наоборот, спрос слабый, и это ещё одно свидетельство слабости общей экономической конъюнктуры

2019 June 24

Я уже писал про общую динамику экономики в 1-м кв, напомню, что ВВП сократился в первые три месяца на 0.4% по отношению к предыдущему кварталу с устранением сезонности https://t.me/russianmacro/5362. Рост "год к году" составил 0.5%.

Представленные здесь графики показывают основные тренды по различным видам экономической деятельности. Комментарии к графикам читайте далее.

Представленные здесь графики показывают основные тренды по различным видам экономической деятельности. Комментарии к графикам читайте далее.

Комментарии к данным по ВВП за 1-й квартал (динамика производства по видам экономической деятельности)

В 1-м кв отрасли демонстрировали разнонаправленные тренды – вниз шли торговля (прежде всего, оптовая), строительство, сельское хозяйство; в обрабатывающей и добывающей промышленности динамика была относительно нейтральной; мощный рост вновь показал сектор финансовых услуг (за счет кредитования населения).

Приведенные выше графики https://t.me/russianmacro/5396 очень наглядно показывают за счет чего экономика хоть и слабо, но всё-таки пыталась расти в последние года. Прежде всего, за счёт добычи (здесь индекс почти что на 13% выше, чем был в начале 2014г; вес этой отрасли в валовой добавленной стоимости (ВДС) по экономике в целом – около 10%) и финансовых услуг (рост на 13.3%; вес этой отрасли – 4.6%). Очень заметно расширился сектор госуправления (рост на 11.1%), что является ещё одним индикатором увеличения доли государства в экономике (доля этого сектора в ВДС увеличилась за 5 лет с 7.7 до 8.1%). Неплохо выросло сельское хозяйство, но в последние годы рост здесь остановился. Реальный объём предоставляемых медицинских услуг – там же, где был и 5 лет назад; объём образовательных услуг вырос за это время на 3.9%. Глубокий провал в оптовой и розничной торговле (-9.4%); это один из самых больших секторов экономики – его доля в ВДС составляет около 15%. А самый серьёзный спад по сравнению с началом 2014 года зафиксирован в таком виде деятельности как водоснабжение и утилизация отходов (-14.2%). Может быть в этом причина «мусорных бунтов»?

В 1-м кв отрасли демонстрировали разнонаправленные тренды – вниз шли торговля (прежде всего, оптовая), строительство, сельское хозяйство; в обрабатывающей и добывающей промышленности динамика была относительно нейтральной; мощный рост вновь показал сектор финансовых услуг (за счет кредитования населения).

Приведенные выше графики https://t.me/russianmacro/5396 очень наглядно показывают за счет чего экономика хоть и слабо, но всё-таки пыталась расти в последние года. Прежде всего, за счёт добычи (здесь индекс почти что на 13% выше, чем был в начале 2014г; вес этой отрасли в валовой добавленной стоимости (ВДС) по экономике в целом – около 10%) и финансовых услуг (рост на 13.3%; вес этой отрасли – 4.6%). Очень заметно расширился сектор госуправления (рост на 11.1%), что является ещё одним индикатором увеличения доли государства в экономике (доля этого сектора в ВДС увеличилась за 5 лет с 7.7 до 8.1%). Неплохо выросло сельское хозяйство, но в последние годы рост здесь остановился. Реальный объём предоставляемых медицинских услуг – там же, где был и 5 лет назад; объём образовательных услуг вырос за это время на 3.9%. Глубокий провал в оптовой и розничной торговле (-9.4%); это один из самых больших секторов экономики – его доля в ВДС составляет около 15%. А самый серьёзный спад по сравнению с началом 2014 года зафиксирован в таком виде деятельности как водоснабжение и утилизация отходов (-14.2%). Может быть в этом причина «мусорных бунтов»?