• Во 2-м квартале прошлого года ЦБ купил около 300 млрд юаней, потратив на этой примерно $47 млрд

• На конец года 300 млрд юаней обесценились до $43.6 млрд (в расчётах не учитывается процентный доход и доход от изменения курсовой стоимости ценных бумаг, в которые вложены эти деньги)

• Диверсификация резервов – это нормально, но держать 15% в валюте развивающейся страны с рейтингом «A+», находящейся в состоянии торговой войны с США, выглядит рискованной затеей, и явно не соответствует консервативному имиджу нашего ЦБ

В дополнение к вчерашнему посту https://t.me/russianmacro/4217 про радикальное изменение структуры золотовалютных резервов. Доля юаня в ЗВР на 31.03.2018 составляла 5% (информация об этом в предыдущем квартальном обзоре ЦБ на стр.10). Объём ЗВР на эту дату составлял $458.0 млрд. Это значит, что в юань было вложено $22.9 млрд. Курс юаня на тот момент составлял 6.27. Таким образом, на счетах ЦБ могло находиться порядка 144 млрд юаней.

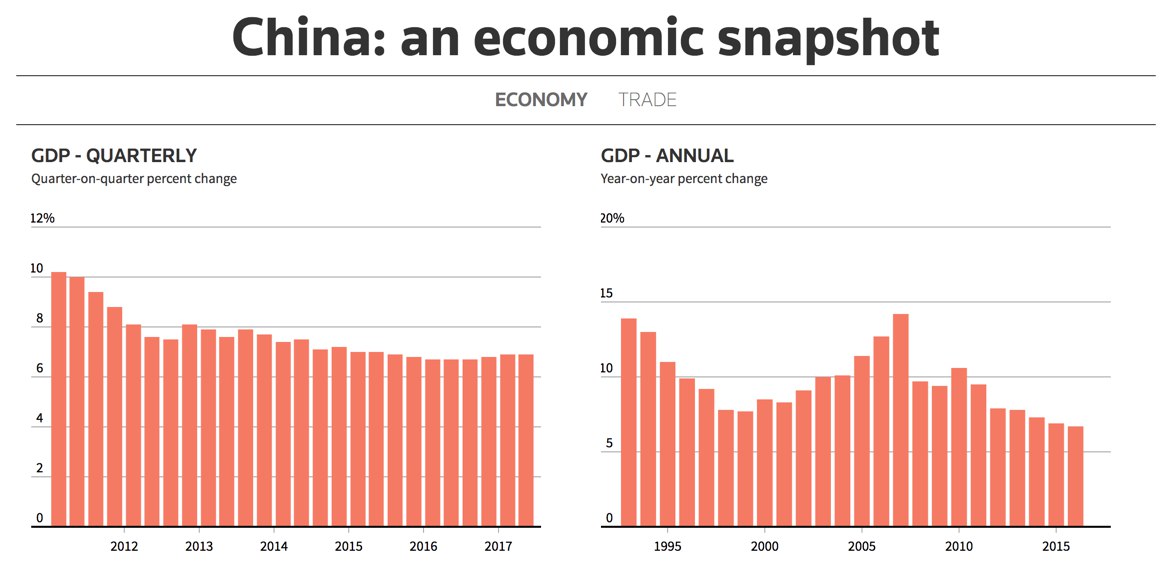

Как мы узнали на этой неделе, в течение 2-го квартала прошлого года ЦБ нарастил вложения в юань до 14.7% (переложившись из UST). На 30.06.2018 стоимость ЗВР оценивалась в $456.7 млрд. Таким образом вложения в юань на середину прошлого года составляли $67.1 млрд. Курс юаня на тот момент составлял 6.62. Таким образом, на счетах ЦБ могло находиться порядка 444 млрд юаней. Получается, что ЦБ приобрёл во 2-м квартале 300 млрд юаней. Средний курс юаня во 2-м квартале составил 6.38. Если предположить, что ЦБ покупал юани равномерно, то потратить на это он мог $47 млрд. Эти покупки абсолютно никак не сказались на динамике валютного курса китайской валюты, которая начиная с мая резко пошла вниз.

На конец года курс юаня к доллару находился на отметке 6.8755. Таким образом, купленные во 2-м квартале 300 млрд юаней превратились в $43.6 млрд. Получается, что валютная переоценка «съела» во 2-м полугодии $3.4 млрд. или примерно 0.7% от объёма резервов на середину года.

Ничего драматичного в этом нет – сегодня упали, завтра вырастем. Сейчас, кстати, переоценка идёт в обратную сторону – курс юаня сегодня составляет уже 6.75.

Диверсификация валютных резервов – это нормально. Но смущают, конечно, масштаб. Держать 15% резервов в активах развивающейся страны с рейтингом «A+» (S&P и Fitch) – мне кажется, это многовато. Вдобавок экономика этой страны находится в состоянии торговой войны и переживает не лучшие времена; риски здесь сейчас явно повышенные. Будем надеяться, что ЦБ на 15% остановился, и далее эту долю не наращивал.