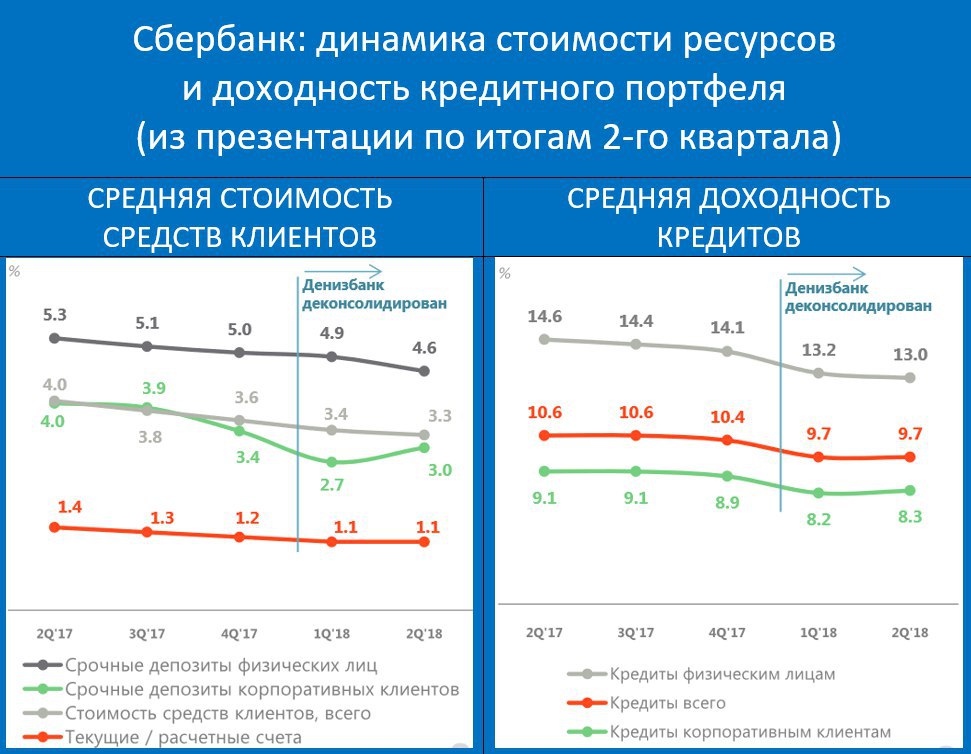

Про акции Сбербанка и рынок ОФЗВсе не доходили руки до квартальной отчётности Сбербанка, опубликованной на прошлой неделе. Сейчас посмотрел и делаю вывод, что санкции и финансовые потрясения пока не сильно затронули крупнейший банк страны. Более того, он скорее выигрывает от наметившегося повышения уровня процентных ставок в экономике. Ресурсы для него по-прежнему дешёвые, а доходность корпоративных кредитов повысилась во 2-м квартале на 10 бп, и этому, как он сам признаёт в презентации,

«способствовало решение ЦБ сохранить ключевую ставку без изменений». О том, что у Сбера всё в порядке, свидетельствует и повышение годовых прогнозов

https://t.me/russianmacro/3025, благодаря более позитивному взгляду как на динамика процентных доходов, так и комиссионных.

В моём понимании Сбер остаётся одним из лучших кэш-генераторов на российском рынке акций (наравне с металлургами и нефтяниками).

При наблюдаемой динамике финансовых показателей его дивиденды по итогам 2018 года составят не менее 15 рублей на акцию (12 руб – по итогам 2017г), т.е.

более 8% к текущей цене. И это консервативная оценка. Обвал его акций, наблюдавшийся в августе – это исключительно санкционные страхи. В этом плане поведение его акций идентично поведению рынка ОФЗ – фундаментальная стоимость ни того, ни другого актива принципиально не изменилась. Доходность обоих активов существенно повысилась. В Сбере мы такой дивидендной доходности вообще никогда не видели, тем более, в реальном выражении (вдвое выше инфляционных ожиданий!) Особенно важно, что это происходит при сохранении двузначных темпов роста прибыли (прибыль на акцию в 1-м полугодии увеличилась на 19.6% гг).

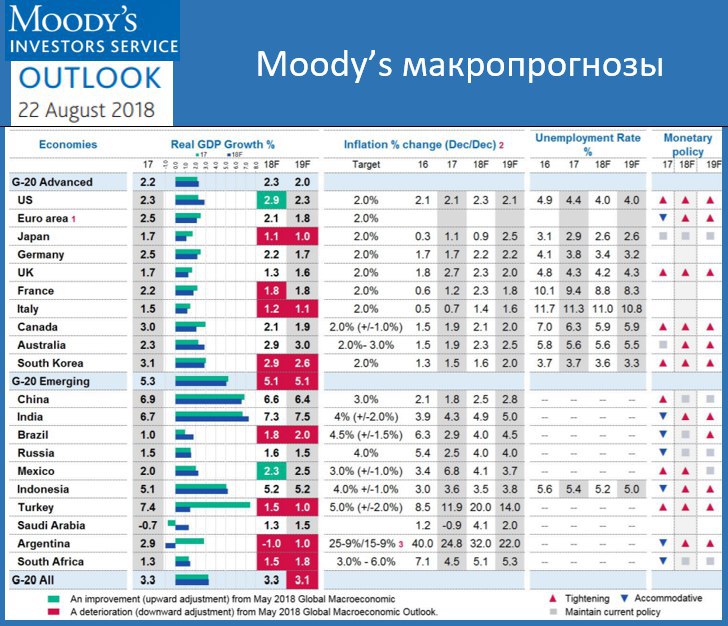

Я уже писал, что сейчас не совсем понятно, как дальше будет развиваться санкционная история. Но при принятии инвестиционных решений, особенно если Вы собираетесь делать ставку на жёсткие санкции и шортить Сбер и ОФЗ, важно понимать, что может разрушить высокую фундаментальную стоимость этих активов и сделать Ваш шорт оправданным. В ОФЗ – это:

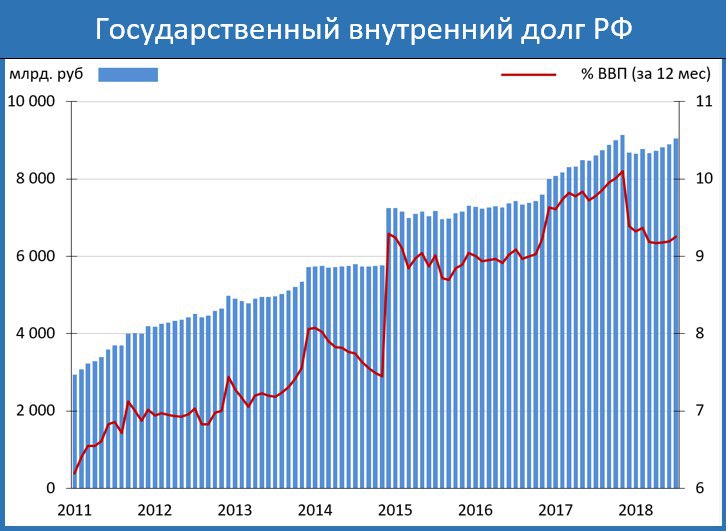

• запрет на покупку новых выпусков ОФЗ для американских инвесторов (есть ощущение, что в августе этот риск уже в значительной мере отыгран)

• всплеск инфляции (возможно, но неочевидно, даже в случае жёстких санкций)

В Сбере ключевые риски:

• санкции и отключение от долларовых расчётов (катастрофичный, но крайне маловероятный сценарий)

• кризис в экономике и резкое ухудшение качества кредитных портфелей (возможно, но вряд ли очень резко – бюджетное правило и инфляционное таргетирование сглаживают нашу чувствительность к внешним шокам)

Повышение уровня процентных ставок в экономике всегда ведёт к увеличению процентной маржи банков (краткосрочно может быть просадка, но в долгосрочной перспективе банкам при высоких ставках всегда живётся проще, чем при низких).

Обратил бы внимание на ещё один важный тренд в банковском секторе -

https://t.me/russianmacro/3022, одним из главных бенефициаров которого является именно Сбербанк. При реализации кризисных сценариев этот тренд может только ускориться.

==============

Логика мне подсказывает, что пока такая неясность вокруг санкций, лучше оставаться в стороне от рассматриваемых активов. Интуиция подсказывает, что можно рискнуть и купить. Шортить хочется меньше всего.