Ещё раз про статистику

Часть 2

О

снования подозревать Росстат в искажениях статистики появились после отчёта по строительству и ВВП. Данные по строительству действительно несуразны, я уже писал об этом:

https://t.me/russianmacro/4353,

https://t.me/russianmacro/4354,

https://t.me/russianmacro/4383,

https://t.me/russianmacro/4384. Можно посмотреть и альтернативные мнение, например, д.э.н. Игоря Николаева

https://t.me/OpenMedia/2546. При всём желании, поверить в эти цифры я не могу.

Но стройка добавила к росту ВВП только 0.3 пп, выведя годовой показатель примерно на 2%. А откуда взялись ещё 0.3 пп? Если мы посмотрим на структуру ВВП со стороны производства (эти данные Росстат представил в понедельник и подробно я о них ещё не писал), то увидим ряд не менее удивительных строчек, чем строительство. Например, согласно оценкам Росстата за 9 мес

https://t.me/russianmacro/4003, рост валовой добавленной стоимости (ВДС) по виду экономической деятельности «Госуправление и обеспечение военной безопасности» (8% в структуре ВДС, кстати, больше, чем строительство, на которое приходится 6.3%) составлял 1.8%гг, а по году получилось уже 3.5%. Получается рост на 8.7% гг в 4-м кв. Таких темпов роста по этому виду деятельности вообще никогда в истории не было, и поверить в эту цифру также невозможно, как и в стройку. Собственно, именно эта строка и добила рост ВВП до 2.3%. В отличие от стройки (где нестыковки очевидны) проверить эти цифры сложнее – нужно детально смотреть консолидированный бюджет, выясняя, какие-же расходы обеспечили такой скачок, при этом, я подозреваю, значительная часть этих расходов будет закрытой.

Так что

в 2.3% роста ВВП поверить пока невозможно. Учитывая, что мотивы для искажения отчётности есть, можно подозревать Росстат в намеренном искажении (я этого не утверждаю). Если же предположить, что никаких намеренных искажений не было, то напрашивается ещё более неутешительный вывод – система сбора первичной статистики находится в настолько плачевном состоянии, что уже не позволяет получать адекватную оперативную информацию в масштабах страны. Кстати, именно к этой версии склоняются многие иностранные экономисты и аналитики, о чём написал вчера

Bloomberg, хотя многие не исключают и фактора политического давления на Росстат.

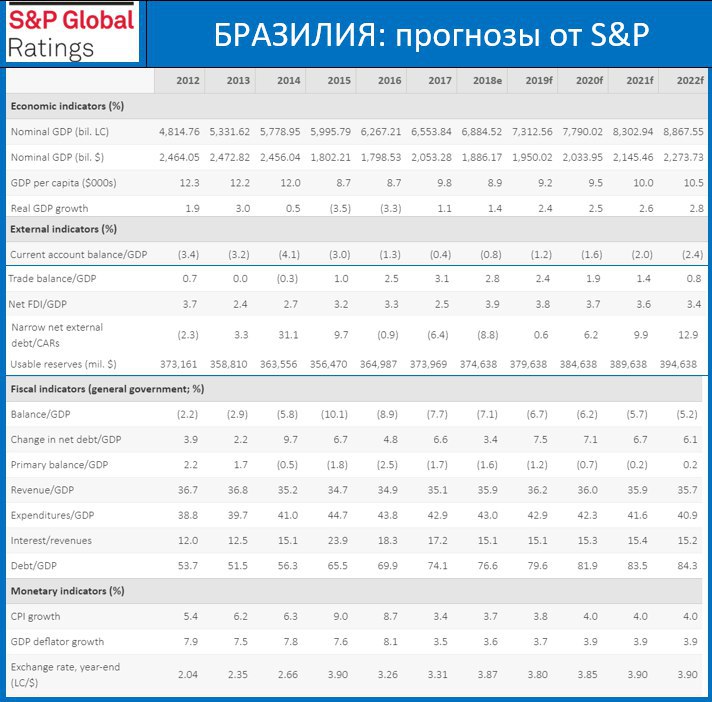

То, что международное сообщество обратило внимание на эту проблему, должно стать тревожным звоночком для правительства! Ещё 3-4 подобных эпизода, и мы можем увидеть заголовки в мировых СМИ с прямыми обвинениями России в искажениях статистики. А там уже недалеко и попадание этой проблематики в пресс-релизы международных рейтинговых агентств со всеми потенциально-возможными последствиями. Очень свежий пример Аргентины, 10 лет занимавшейся искажениями статистики, у нас перед глазами.

И в заключении, ещё один забавный момент. Росстат в ближайшее время пересчитает промышленные ряды, сменив базу расчёта с 2010 на 2017 год. Это абсолютно нормально и должно сопровождаться в каких-то годах снижением показателей роста, а в каких-то – повышением. По прошлому году наверняка будет повышение (т. к. возросла доля сырьевых отраслей, которые в прошлом году выстрелили). Эти данные позднее должны быть учтены в ВВП. Так что

не исключено, что 2.3% в 2018 году – это ещё не предел)