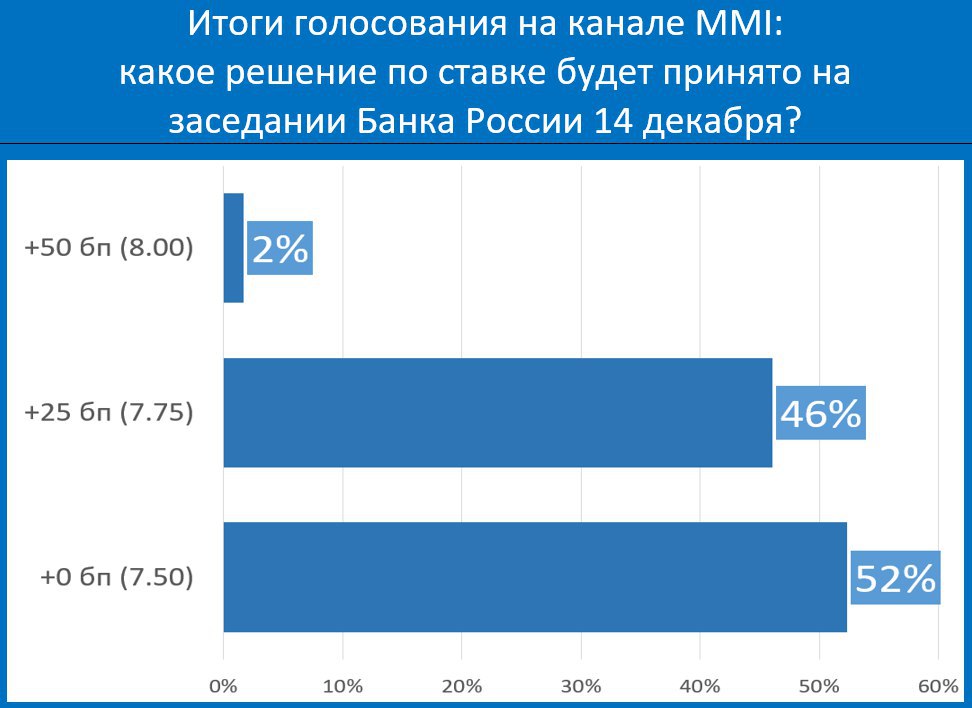

За 4 дня до заседания ЦБ, которое, напомню, состоится в пятницу, у участников рынка нет чёткого понимания, чего ждать от монетарных властей. Ожидания читателей нашего канала разделились

https://t.me/russianmacro/3982. Сегодняшний опрос Reuters среди аналитиков инвестбанков

https://t.me/reuters_russia/10684 дал примерно такие же результаты, как и опрос MMI – unchanged ждут 56% респондентов.

Я всё-таки

склоняюсь к повышению ставки. ЦБ в последние годы всегда действовал с запасом, стараясь перестраховываться в условиях неопределённости. А сейчас такая неопределённость налицо. И главный риск –

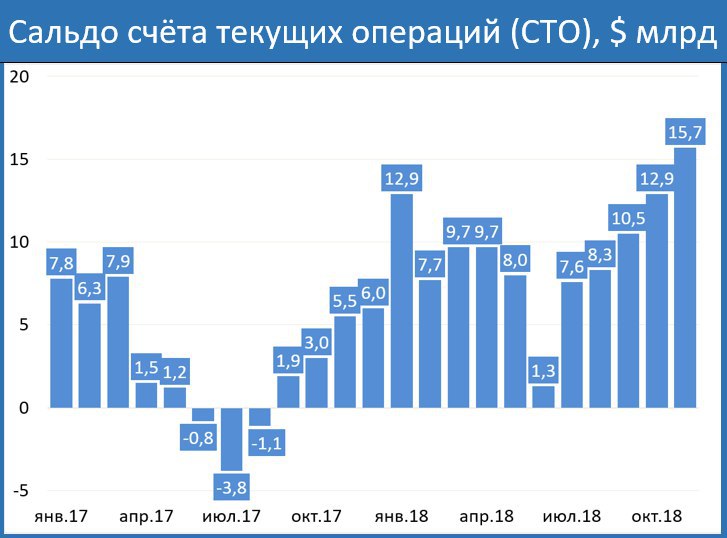

как отреагирует рынок на возвращение ЦБ с покупкой валюты (я строю свой прогноз, исходя именно из этого решения, о котором должно быть объявлено также 14 декабря). В свете возросшего во втором полугодии инфляционного давления (во многом, из-за слабости рубля) риски, связанные с валютным курсом, могут оказаться весьма серьёзными в плане влияние на инфляцию и инфляционные ожидания.

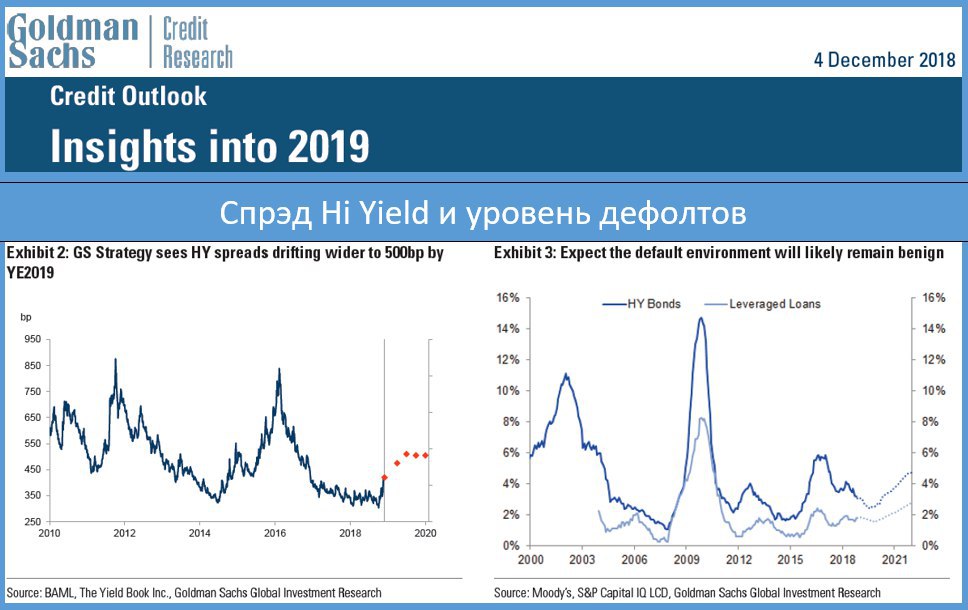

Очень серьёзные риски, на мой взгляд,

остаются и в нефти. Оптимизма от соглашения ОПЕК+ хватило только на 1 день, и уже сегодня рынок смотрит вниз. Это очень показательно! Нет уверенности в том, что нынешнее соглашение ОПЕК+ будет выполняться столь же строго, как и предыдущее, и серьёзные сомнения в устойчивости спроса на фоне пока неочевидных, но всё-таки сигналов замедления мирового экономического роста.

Для нас

декабрь – всегда ещё и месяц повышенных выплат по внешнему долгу. Так что с этой стороны давление на национальную валюту также может усилиться.

Оптимизм на EM, появившийся в ноябре и резко усилившийся после саммита G20,

оказался фальстартом (который раз уже в этом году!) – пока не видно, что инвесторы готовы в конце года как-то решительно увеличивать риски в своих портфелях.

Наконец, мы видим, что

тренд на повышение ставок мировыми Центробанками сохраняется. 19 декабря повысит ставку ФРС (здесь, по-прежнему, нет особых сомнений, хотя вероятность такого шага несколько снизилась и составляет около 75%). За последний месяц ставку подняли Индонезия, Мексика, ЮАР, Израиль, Южная Корея. Интересно будет посмотреть, как поведут себя Банк Бразилии (заседание – 12 декабря) и Банк Турции (заседание – 13 декабря). И там, и там ожидается unchanged по ставке. Впрочем, я думаю, это будут не показательные решения – отношение инвесторов к обеим странам за последние месяцы радикально улучшилось, чего не скажешь про Россию. У нас, по-прежнему,

и риски санкций, и риски обвала нефтяных котировок, и ускоряющаяся инфляция, и намерение ЦБ возобновить покупку валюты.

Наш ЦБ, мне кажется, тоже не знает, что ему сейчас делать. Но осторожность, скорее всего, перевесит.